Lollands bank släppte sitt årsbokslut den 26 februari och det var en ovanligt matnyttig rapport. Fusionen mellan Lollands bank och Vordingborg bank har nu genomförts och årsbokslutet innehåller 354 dagar av ”gamla” Lollands bank och 11 dagar av den fusionerade banken. Bland de hårda siffrorna kan man notera följande höjdpunkter:

- Resultatförbättringen är den bästa av samtliga börsnoterade danska banker med 209 % vinstökning före skatt…

- …vilket i hög grad beror på att nedskrivningarna minskade med 39 %.

- Basintjäningen för året blev 45,2 MDKK vilket kan jämföras med ledningens guidning om 40-45 MDKK. Konservativ guidning är mycket bättre än motsatsen.

- Ränte- och provisionsnetto ökade med 2 %, vilket är lika mycket som utlåningen ökade exklusive fusionen.

- Resultatet efter skatt uppgick till 23,2 MDKK jämfört med 7,5 MDKK året innan

- Inklusive fusionen ökade utlåningen med 65 % samtidigt som antalet utestående aktier (exklusive egna aktier) som följd av fusionen och försäljning av egna aktier ökade med 22 %.

- Utdelningen hålls inställd för sjätte året i rad trots det bästa resultatet på sex år.

- Finanserna är också de svagaste på sex år efter att man har bränt av rejält med krut på fusionen.

Kortfattat kan man säga att utvecklingen i Lollands bank har blivit ungefär som jag förväntade mig för ett år sedan. Intäkterna står ungefär stilla medan nedskrivningarna minskar.

Att den tidigare mycket starka finansiella ställningen utnyttjades till en fusion för att möjliggöra en bättre framtid var inget som jag förutsåg, men i överkapitaliserade bolag kan trevliga överraskningar inträffa.

Ledningen talar också i rapporten om en positiv framtid för regionen (en avbefolkande glesbygd) med mycket offentliga satsningar som kommer att gynna banken, bland annat ny infrastruktur som Femernförbindelsen och andra vägar och broar.

Fusionen

Lollands bank är nu betydligt större än tidigare och har ca 27000 kunder. Under slutet av 2013 utannonserades att fyra lokalkontor skulle stängas och nu förtydligas att antalet anställda ska minskas från 108 till ca 90. Synergieffekterna från fusionen bedöms enligt ledningen uppgå till ca 15 MDKK jämfört med tidigare utannonserade minst 10 MDKK vilket är en positiv nyhet. Synergieffekterna kommer att synas från 2015 och framåt. Under 2014 kommer alltså resultatet att belastas av fusionskostnader.

Bland de fyra kontoren som stängs har förresten ett kontor bara varit öppet två dagar i veckan (Kalvehave) och ett tre dagar i veckan (Lundby). Kostar förmodligen mer än det smakar. VD har uttalat sig i Banktanker om att de små kontoren får färre och färre kunder samtidigt som de små kontoren inte kan utföra alla tjänster som de större kontoren kan. Det här är förmodligen förklaringen till att man inte valde att flytta några av de små lokalkontoren, utan väljer att lägga ned.

Sedan var det frågan om förlustavdrag. Vordingborg bank gjorde storförlust under 2013 men det verkar som att några förlustavdrag inte verkar bli aktuella i den fusionerade banken. I balansräkningen tas värdena upp till noll. Eventuella förlustavdrag kan såvitt jag förstår bara användas i dotterbolaget Vorejendomme A/S, vilket är ett dotterbolag med en högst osäker framtid. Jag har inte räknat med några förlustavdrag när jag har värderat Lollands bank och det visade sig vara klokt.

Förutom årsbokslut har också en ny utgåva av Banktanker släppts vilket alltid är trevlig läsning. I Banktanker skriver VD Anders F Möller bland annat följande:

Det er ikke nogen hemmelighed, at når fusionen er

fuldt gennemført så er vi klar til nye vækstmuligheder

igen. Fremtiden må vise hvad det bliver !

Tidigare har det talats om både ny filial i Nästved och fusion med Möns bank och Möller är tydlig med att banken tänker vara offensiva framöver. Jag är fortsatt övertygad om att Lollands bank går en ljus framtid till mötes, men först måste man samla sig och förmodligen vill man också stärka balansräkningen lite. Någon utdelning för 2014 räknar jag inte med.

Försäljning av egna aktier till P/B 0,35

Vid utgången av 2012 ägde Lollands bank drygt 34 000 egna aktier medan det egna aktieägandet bara bestod av drygt 6 000 aktier vid utgången av 2013. Under året nettosåldes alltså drygt 28000 egna aktier för 3,4 MDKK vilket ger en snittkurs på 120 kr motsvarande P/B 0,35.

Förklaringen (tack Lundaluppen) är förmodligen att man ville öka det egna kapitalet inför fusionen. Ägarandelarna i den fusionerade banken styrdes av förhållandena mellan respektive banks eget kapital vilket betyder att denna manöver gjorde att Lollands bank fick en något högre andel av den fusionerade banken, så det är en manöver som förmodligen inte var helt uppåt väggarna trots att P/B vid försäljningen var mycket låg.

Räkenskaperna och uppdaterad bedömning av normal intjäningsförmåga

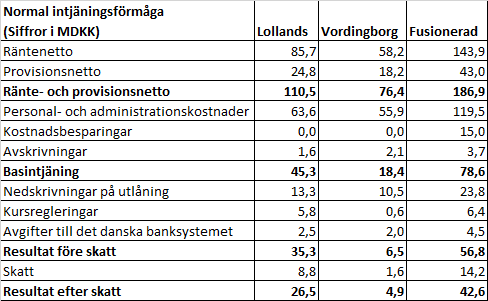

Det kan vara intressant att jämföra utfallet för Lollands bank 2013 med min antagna normala intjäningsförmåga för att se hur min bedömning står sig. Se tabellen nedan. Notera att Vordingborg-delen saknas eftersom den endast bidrog 11 dagar under 2013. Under 2014 kommer Vordingborg-delen att bidra till resultatet för hela året.

Nästan varje enskild post avviker ganska kraftigt åt båda håll mot utfallet, men basintjäningen för 2013 är nästan mitt i prick med mitt antagande om vad som är uthålligt. Nedskrivningarna är fortfarande mer än dubbelt så stora och det är fortfarande här nyckeln finns till ett starkt resultat. Anledningen till att resultatet efter skatt faktiskt bara avviker med 12 % mot vad som jag bedömer är en normal intjäningsförmåga är de onormalt stora kursregleringarna på nästan 21 MDKK.

Eventuellt har jag varit för aggressiv i min bedömning av räntenettot men jag väljer att inte göra någon justering i bedömningen av den normala intjäningsförmågan. Däremot väljer jag att uppdatera den normala intjäningsförmågan genom att ta in ledningen nya bedömning av kostnadsbesparingarna.

Min uppdaterade bedömning är lite mer aggressiv än den tidigare, men jag kommer främst att använda intjäningen för att hitta en rimlig säljkurs då Lollands bank är ett mycket stort innehav i min portfölj. Därför är jag främst intresserad av att sälja men jag vill inte sälja för tidigt, varför jag inte är överdrivet bekymrad om jag gör en lite för offensiv bedömning.

Den uppdaterade normala intjäningsförmågan ses nedan.

Den stora vinsten i framtiden kommer att uppnås genom synergieffekterna i fusionen. Huruvida det är rimligt eller ej kommer att visa sig. Jag uppdaterar bevakningslistan med den nya intjäningsförmågan.

Den ganska svaga finansiella ställningen

Den finansiella ställningen har försvagats som följd av fusionen och nedan beskrivs hur jag ser på Lollands banks balansräkning.

Det individuella kapitaltäckningskravet uppgår till 11,9 % eller 256 MDKK. Jag ser helst en ganska rejäl övertäckning, schablonmässigt med 50 % mot kravet. Lollands bank har ett högt ställt individuellt krav, så jag nöjer mig i detta fall med 100 % övertäckning mot minimikravet enligt lagen, alltså en kapitaltäckningsgrad på 16 % eller 344 MDKK. Allt kapital över eller under 16 % räknar jag som över- eller underkapitalisering och det justerar jag värderingen med.

16 % är en högre kapitaltäckning än vad Lollands bank hade under hela 2000-talet fram till krisen slog till då man ställde in utdelningen och började stärka finanserna, så det är rimligt att anta att man kommer att sträva mot eller under en kapitaltäckningsgrad på 16 % över tid.

Kapitalbasen uppgår till 357 MDKK. Nytt statligt hybridkapital har inhämtats under året i samband med fusionen och summan av förlagslån uppgår till 57 MDKK, så exklusive förlagslånen är kapitalbasen 300 MDKK. Förlagslånen är dyra och kommer sannolikt att betalas tillbaks innan några värden kan tillföras aktieägarna vilket är orsaken till att jag justerar för förlagslånen.

Jämför vi kapitaltäckningskrav (med min marginal) och kapitalbas har Lollands bank 44 MDKK underkapitalisering. Detta lägger jag till börsvärdet när jag värderar bolaget med EV/E. Dessa lån skulle Lollands bank i princip kunna betala tillbaks de närmaste åren om det vore möjligt enligt lånevillkoren (vinsten efter skatt 2013 var 23 MDKK). Lollands har ett lån från staten som kan betalas tillbaks när som helst och sannolikt kommer att betalas tillbaks inom de närmaste åren medan det andra lånet från Nykredit kan betalas tillbaks först 2018.

Avslutningsvis

Med den uppdaterade normala intjäningsförmågan kan jag i princip tänka mig att köpa till en börskurs på högst 223 kr även om jag skulle vilja ha marginal till detta då bedömningen av intjäningsförmågan inte är så defensiv som den skulle kunna vara. Försäljning kan bli aktuellt vid en EV/E-multipel på 10 vilket är kring 340 kr eller strax över P/B 1,0.

Lollands bank är inget bolag vars aktie jag kommer att behålla för evigt, men utvecklingen för bolaget är spännande och jag ser ljust på framtiden. Ursprungsplanen som jag satte upp för ett år sedan var att behålla bolaget högst 3-5 år och jag ser inga skäl till att ändra på detta. Det ska bli intressant att följa Lollands bank ytterligare några år.

Samma dag som Lollands rapporterade släppte för övrigt Möns bank en riktigt dålig rapport med stora nedskrivningar och upptag av hybridkapital för första gången som följd av en granskning från Finanstilsynet. Det undanröjer skelett i garderoben-hindret mot en framtida fusion, men nu krävs det förmodligen ett år av stärkta finanser för både Lollands bank och Möns bank innan ytterligare en fusion är aktuell. Därefter får vi se vad den tänkta offensiven från Lollands bank egentligen innebär!

Att sälja egna aktier är i princip detsamma som en emission. När de ägs så delas det egna kapitalet på färre aktier, när de säljs tillförs likviden till eget kapital. Sannolikt ville man alltså öka det egna kapitalet och tog utspädningen som en rimligt ”kostnad” för det.

Syns bäst på sidan 27 i rapporten kanske skulle tilläggas…

Lundaluppen,

Så de egna aktier som bolaget äger ingår alltså inte i det egna kapitalet? Då är det nog ganska tydligt att syftet var att öka det egna kapitalet för att få en högre ägarandel i den fusionerade banken vilket inte behöver vara en särskilt tokig idé.

Tack för ännu en fin sammanfattning!

2014 lär ju bli ett mellan år, en positiv liten mini trigger kan uppstå om banken betala tillbaka det statliga hybridkapitalet. Vilket på en gång skulle trolla fram besparingar på nästan 3 miljoner.

Så här skriver de på sidan 11 angående hybridlånet på 32 miljoner:

”Det er ledelsens hensigt at søge Finanstilsynets godkendelse

til at indfri lånet i løbet af 1. halvår 2014. Ledelsen

vil i løbet af 1. halvår 2014 vurdere behovet for

eventuelt at optage et nyt ansvarligt lån til hel eller

delvis erstatning af den statslige hybride kernekapital.

En sådan vurdering skal ses i lyset af de nye Basel IIIregler,

som trådte i kraft pr. 1. januar 2014.”

Sedan får man hoppas att resultaten som faller in under året är så pass bra att de inte behöver ta upp något nytt lån!

Mvh

Zen,

Ja se där! Skönt att det finns någon som lusläser det jag inte har lusläst ;-)

Basel III skruvar väl säkert på riskvikterna m.m. men enligt reglerna som gällde vid årsbokslutet (sista skriket för Basel II?) hade Lollands 14,0 % om man drar bort lånen från Nykredit och danska staten. Om 2014 går bra och reglerna inte påverkar riskvikterna allt för mycket så är den finansiella ställningen i alla fall godkänd. Soliditen är 12,8 % så där är den absoluta botten oavsett vilka riskvikter som väljs. Det kan jämföras med det individuella kravet på 11,9 %.

Helt avbetalt lån eller avbetalning och upptagning av ett mindre lån borde definitivt bli fallet under året!

Tackar för analysen!

Har du kollat något på Grønlandsbanken den senaste tiden?

Skrotnisse,

Jodå, jag spanar i periferin men de är för dyra jämfört med många andra danska banker för att jag ska bli riktigt intresserad. Det verkar inte direkt vara någon fart på Grönland heller även om Grönlandsbanken utklassar BankNordik som verkar ha problem på Grönland! Jag kommer snart med en sammanställning av årsboksluten för alla danska banker. Ska man köpa Grönlandsbanken gör man det för direktavkastningen men då ska man nog räkna med att strula med pappersarbete mot Grönländska skatteverket för att slippa 40 % källskatt och jag vet inte ens om det går med tanke på att utländska aktier inte är registrerade i ens eget namn hos Avanza och Nordnet.

Tjena, lite oftopic men vilken bank använder du för att handla POSCO aktier

Kenneth,

Jag kör Avanza. Handlar aktien på New York-börsen (NYSE:PKX).

Nog sant som du säger, källskatt på 40% är ju mindre roligt. Banknordik snart nere på p/b 0.5 så de kan ju va trevligare.

/Skrotnisse

Skrotnisse,

Jag skulle inte köpa BankNordik till dagens priser. https://www.aktiefokus.se/2014/03/banknordik-arsbokslut-2013-salt-banknordik/

Hade inte läst rapporten själv men nu när jag läst den å även läst din komentar så avstår även jag.

Tackar för tips å bra inlägg:)

/Skrotnisse

Vad är din åsikt om aktiebolags förmåner för sina ägare? T.ex. har Lollands Bank några förmåner för alla som äger minst 25 aktier i bolaget: https://www.lollandsbank.dk/aktionaer/aktionaer

sljgkjasla,

Jag har aldrig reflekterat särskilt kring saken men det känns ungefär som en lockvara. Jag tänker på Skistar som ger rabatt på sina anläggningar, det leder ju till att aktieägarna inte kommer att åka skidor hos någon konkurrent (om det ens finns någon i Sverige i och för sig). New Wave ger ju rabatt på glasprylar, i alla fall förut. Lite samma med Lollands erbjudande om konto och kort till sina aktieägare. Det är inga stora pengar och det leder till att aktieägarna blir kunder. Småbankerna är generellt sett kundägda och det kanske finns något högre syfte med det som jag inte har tänkt på,,,

SAS ger rabatt på flygbiljetter som ibland sägs vara högre än priset på aktierna. Eckerölinjen ger gratis årskort på färjorna Grisslehamn-Eckerö (och omvänt), Helsingfors-Reval (och omvänt) samt Mariehamn-Stockholm (ej omvänt). Dessa kanske helt enkelt är att se som reklamkampanjer för bolagen; det leder till fler resor med SAS och Eckerölinjen. På vilket sätt är det viktigare att locka till sig just aktieägare som kunder? Eller är det att se som ett sätt att locka kunder att bli aktieägare? Vilket syfte skulle i så fall detta tjäna?

Lollands Bank kanske hoppas att få många aktieägare från Lolland som förstår sig på bolaget och är välinformerade och vet vad man ska rösta på på stämman.

Har du förresten lyckats luska ut om man på något sätt kan ordna med ”navnenotering” i danska bolags ”ejerbog” om man har aktierna hos en svensk bank? ”Navnenotering” krävs för att bolagen ska se vem ägaren är. Utan ”navnenotering” kan man inte ta del av aktieägarförmåner i Lollands Bank, Tivoli eller SAS (gäller endast SAS-aktier köpta på Köpenhamnsbörsen, ej SAS-aktier köpta i Stockholm eller Oslo) och man kan inte heller gå på bolagsstämman.

sdfsdfdslkfds,

Ja, man kan fråga sig vilket syfte det skulle tjäna. Reklamsyftet är det enda jag kan komma på, samt känslan av att de pengar man betalar kommer tillbaks genom utdelningar så småningom.

Jag antar att alla aktierna du nämner har minimibelopp, så man inte bara kan köpa en aktie och håva in rabatter? Ett skäl att köpa aktie (singular) i vissa bolag i sådana fall :-)

Har inte grävt vidare i navnenotering, men har gjort en minnesanteckning i min att göra-lista. Blir nämligen lite sugen på att eventuellt åka på någon årsstämma ute i Norden någon gång och det kan vara aktuellt i både Norge och Danmark. Jag ska ta och gräva i frågan, men det är inte prio ett av flera skäl :-)

Alla företag jag nämnt kräver mer än en aktie. Lollands Bank kräver t.ex. 25 aktier medan SAS verkar kräva 400.

På tal om utlandsstämmor, har jag på sistone tittat lite på Viking Line och funderar på att köpa en mindre post i bolaget. I så fall kanske jag drar över på bolagsstämman på Åland nästa år, om jag listar ut hur man bär sig åt för att ägarregistreras. Enligt finsk lag ska ägarregistrering automatiskt medföra att man anmäls till bolagsstämman, så allt man behöver luska ut är hur man ägarregistreras.