Allting har en ände, men korven den har två. Jag har nu sålt av mitt innehav i Vardia, utom en aktie som jag behåller som ett monument i min portfölj för att påminna mig i framtiden.

För en vecka sedan skrev jag ett inlägg om Vardias Q4, ungefär med budskapet ”vid en första anblick ser det inte bra ut, men under ytan ser det lite bättre ut”. Efter att ha låtit rapporten sjunka in ordentligt under helgen drog jag några ytterligare slutsatser och bestämde mig för att det var dags att kliva av och sälja Vardia, vilket jag också har gjort.

Turnarounds seldom turn

Den stora svårigheten med turnarounds, som Vardia har blivit sedan problemen började Q4-2014, är att tajmingen när man går in måste bli rätt. Det är stor skillnad på ett bolag som hankar sig fram på rätt sida nollstrecket jämfört med ett bolag som blöder och som måste prestera bättre och bättre för att lyckas. Vardia har varit ett bolag i den senare kategorin. Visserligen har Vardia gjort mycket rätt:

- man säljer mer än de flesta konkurrenter tack vare sin fina affärsmodell där man utnyttjar andra bolags starka varumärken som Mekonomen, Kundkraft, Vi i villa mfl.

- man har hållit en ganska konsekvent försäljningstakt vilket har lett till stadigt ökande intäkter

- affärsmodellen med selektivitet, dvs. man väljer kunder med låg risk och kan erbjuda dem ett lägre pris som i slutändan ändå ska leda till en lägre skadeprocent, verkar fungera om man tittar under ytan t.ex. på siffror som Vardia visade i senaste presentationen

Å andra sidan har mycket gått fel för Vardia och när problemen väl börjar, rullar det mest bara på:

- Det började med ändringen av redovisningsprincip Q4-2014. Det uppstod då ett hål i balansräkningen som man aldrig har hämtat sig från och trots att man har hämtat in ytterligare totalt 500 miljoner i eget kapital och lån (425+75) är balansräkningen i nuläget i katastrofalt skick

- Under den förra ledningen låg för mycket fokus på tillväxt vilket ledde till dålig kontroll på räkenskaperna. Den nya ledningen sedan oktober 2015 sköter sig hittills bättre på den fronten och verkar uppvisa ordning och reda

- Vardia har drabbats av en del storskador vilket slår rejält på ett litet bolag

- Vissa av storskadorna har inträffat på dåliga risker på företagssidan som man skyller på att de kommer från ett förvärv, men dessa premier har förnyats vilket innebär att man har haft chans att kasta ut kunderna men man har inte gjort det

Ledningen var tydlig på Q4-presentationen med att något måste göras åt balansräkningen. Marginalen mot solvenskravet är 25 miljoner. Om premieintäkterna växer, växer också solvenskravet. Detta innebär att det är problematiskt för Vardia att växa just nu, vilket de gör. Speciellt när man ännu inte har visat vinst. Det är möjligt att man går med vinst i Q1, men det troligaste är att man inte gör det. I skrivande stund är Q1 nästan slut och ledningen borde nu veta om man klarar sig framöver eller inte. Det finns så mycket som kan hända på ett kvartal som gör att Vardia trillar över kanten ännu en gång: det kan komma storskador, något som inte går som planerat, nån engångskostnad, något oförutsett, lite större kundtapp än förväntat, Finanstilsynet kräver större minimiavsättningar, whatever, så är nyemissionen ett faktum. Det kan bli särskild observation igen på aktien eftersom Vardia rimligen ligger alldeles för nära solvenskravet redan i nuläget och frågan är om Finanstilsynet accepterar sjätte-sjunde gången gillt som Vardia går under solvenskravet.

Inget av detta kommer att påverka aktiekursen positivt.

Jag vill alltid se ett skydd av nedsidan i de bolag som jag investerar i. Att jag missbedömde balansräkningen från första början har jag skrivit tidigare, men nu trodde jag efter de senaste emissionerna att balansräkningen till slut skulle vara okej men så blev icke fallet denna gång heller. Man behöver mer pengar. Hur mycket mer är oklart men för att vara på den säkra sidan ska man ha in någonstans mellan 50-300 miljoner till. 50 miljoner för att hålla sig flytande om man vänder skutan och visar vinst från och med Q1 (best case) och 300 miljoner om det visar sig att man behöver göra ännu större avsättningar. Siffran 300 miljoner bygger på 100 miljoner för att hålla sig flytande ett längre tag även om man visar förlust mer eller mindre hela 2016 och om man behöver göra stora avsättningar igen.

De viktiga men ack så svårbedömda avsättningarna

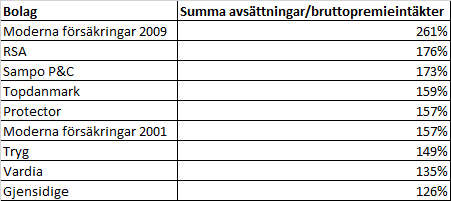

Avsättningarna är en stor risk, vilket jag tidigare har påpekat. Desto värre är att jag missbedömde den risken. Tabellen nedan visar hur det såg ut Q3 2014:

Siffran för Vardia gäller även Q4 2015, av en slump. Det finns några olika skäl till att ett ungt och snabbväxande försäkringsbolag kan ha lägre ackumulerade avsättningar i förhållande till bruttopremieintäkterna. Avsättningar görs för framtida skadeutbetalningar och dessa kan ske under lång tid. Vardia har bara funnits i princip i fyra år och de skadorna med riktigt lång svans har inte hunnit byggas upp till steady state än. Dessutom kan det vara så att andelen långsvansade skador skiljer sig mellan olika bolag vilket gör att det är svårt att dra några direkta slutsatser.

Som investerare är det bättre att fälla än att fria. Det är bara Gjensidige som har lägre avsättningar än Vardia och om jag har förstått saken rätt så har Gjensidige dispens för att få ha så låga avsättningar. Under 2015 var Vardias avsättningar mycket lägre (ända ned till 114 % under Q2 2015 enligt ovanstående mått. Jajjamensan, det noterade jag då det är ett nyckeltal som jag följer upp för Vardia och när avsättningarna ökade till 125 % i Q3 ”gick det åt rätt håll”.

Nu är man tillbaks på 135 % efter de stora ”engångsavsättningarna” i Q4 som rättar till att avsättningarna har varit för låga åtminstone under 2015 men kanske även längre tillbaks i tiden. Om man ska upp till 150 % vilket är i nivå med Tryg men fortfarande lägre än de flesta andra måste man sätta av ytterligare 200 miljoner!

Om man har gjort så stora avsättningar som behövs, eller om man har gjort så stora avsättningar som man kan utan att komma under solvenskravet, är något som lär visa sig framöver. I värsta fall saknas det några hundra miljoner för att avsättningarna är för små.

Nyemission, lån eller förvärv?

Det har börjat spekuleras rejält i försäljning av Vardia efter ledningens uttalande om att hålla alla dörrar öppna för vad som helst:

The Board of Directors has decided to evaluate

and consider all strategic alternatives in order to unlock the underlying potential and maximize shareholder value. Vardia has engaged financial advisors to assist in this process.

Klart är att något måste göras. I princip kan man sälja bolaget, sälja delar av bolaget, låna pengar eller ta in nya pengar från ägarna. Oavsett vad man gör måste det gå fort och det är ett problem.

Jag har länge hävdat att kundstocken har ett värde långt över nuvarande börsvärde. Det hävdar jag fortfarande, men problemet är att de värdena inte behöver komma aktieägarna till godo. En svag balansräkning är den största värdefällan och Vardia sitter nu i en rejäl rävsax. Det kan också komma att visa sig att MBO-affären blir ett riktigt fiasko för Vardias aktieägare med facit i hand.

Vardia sålde delarna av bolaget som ägnade sig åt försäljning av försäkringar under slutet av 2015. Köpare var ledningen i Sverige respektive Norge. Man skrev kontrakt om att MBO-bolagen bara får sälja Vardias produkter åt Vardia samtidigt som Vardia bara får anlita MBO-bolagen. Ett upplägg som i vissa lägen skulle kunna ha fungerat bra, men som i nuvarande läge kan visa sig bli mycket problematiskt.

En eventuell köpare vill åt Vardias kundstock. En köpare vill inte åt Vardias försäljningsorganisationer. Om man köper Vardia idag får man med sig försäljningsorganisationerna till 2019, vilket sannolikt medför en högre kostnad för en köpare än om den egna organisationen används. Detta innebär att en köpare vill bli av med Vardias försäljningsbolag. Då måste man antingen köpa ut bolagen från kontrakten eller så får man se till att köpa upp bolagen. Försäljningsbolagen å sin sida har inga incitament överhuvudtaget att sälja sig billigt. Man har nyligen köpt bolagen för 30 miljoner och sitter nu på ett guldläge där man kan pressa upp priset eller hänga kvar och mjölka pengar till 2019 eftersom man får betalt som andel av Vardias GWP. Man kan med andra ord sälja minimum, reglera lite skador och håva in 17 % av GWP varje år. En bra deal för MBO-bolagen och den plundring som jag var rädd för i somras ser ut att kunna bli verklighet.

MBO-affären påminner faktiskt en del om Trustor-affären. Köparna fick kredit från Vardia när de köpte ut försäljningsbolagen. Man köpte alltså MBO-bolagen med 30 miljoner av Vardias egna pengar som man sedan betalade (och ska betala) tillbaks efter hand, troligen med MBO-bolagens egna medel som man har delat ut till ägarna.

Tiden verkar mot Vardia

Eftersom balansräkningen är lövtunn måste den stärkas fort.

Om man ska utvärdera försäljningsalternativet, vilket verkar vara huvudspåret baserat på ledningens uttalanden, säger det sig självt att en forcerad försäljning knappast ger ett högt pris. Står man med mössan i hand blir det en dålig deal. En rationell köpare har inte bråttom och ju längre en köpare väntar, desto mer pressade blir Vardia.

En köpare kan naturligtvis göra en snabb affär också men lär då kräva en rejäl rabatt. Det är inte rimligt att tro att kundstockens värde realiseras till fullo vid en forcerad försäljning. Dessutom har vi som sagt problemet med att man får MBO-bolagen med sig på köpet. Avtalen mellan Vardia och MBO-bolagen är i princip helt hemliga, vilket skapar enorm osäkerhet i ett läge som detta.

Historiska förvärvspriser antyder en förvärvsmultipel på någonstans 0,5 – 1 x GWP. GWP är ungefär 1,5 miljarder idag. Vid en snabb affär lär vi inte få se den övre delen av intervallet så säg 0,5 x GWP vilket blir 750 miljoner. Lägg därtill osäkerheten med avsättningarna. Om det krävs ytterligare säg 100 miljoner avsättningar ska det dras bort från priset. MBO-bolagen ska bort vilket kan gå på säg 50 miljoner. Då är man nere på 0,4 x GWP vilket förvisso är högre än dagens börskurs (nästan dubbelt upp), men det finns andra otäcka scenarier att beakta.

Otäcka nyemissionsscenarier

Om man inte får igenom en snabb affär bör man göra nyemission. Jag tror inte på att man kan ta lån i det utsatta läget som man är i just nu. Jag tror heller inte att man gör nyemission utan vidare. Vardias ägarbild är splittrad och storägarna består i princip av grundare, ledning, delar av gamla ledningen, Öresund, fonden Lancelot Avalon och några institutionella ägare. Sammantaget äger dessa ca 25 % av bolaget.

Ingen av storägarna kan vara nöjd med utvecklingen. Det är rimligt att förvänta sig att storägarna vill rädda sina pengar och sitt skinn. Hellre lite pengar tillbaks än en potentiellt större vinst i framtiden till högre risk. Det här visar varför ägarbild är otroligt viktigt. Vardia skulle behöva långsiktiga och kapitalstarka ägare, men har kortsiktiga och delvis kapitalsvaga ägare.

Det är svårt att tänka sig att storägarna bockar och bugar och stoppar in pengar i ännu en nyemission för att bolaget ska köra på ”som vanligt”. Någon snabb uppsida bör finnas runt hörnet om storägarna ska bistå med mer pengar och ägarna vill troligen i första hand ha en riktad nyemission för att få en större andel av bolaget och därmed sänka sin risk. Detta skulle späda ut befintliga småägare ordentligt. Det här är bara ett scenario bland många, men om storägarna vill kan de driva igenom en riktad nyemission eftersom ägarbilden är så splittrad.

Åtminstone är det så att om jag vore storägare i Vardia skulle jag inte vilja stoppa in mer pengar i bolaget utan en tydlig uppsida, vilket man får via en riktad emission till en låg kurs. Säg att man hämtar in 100 miljoner till kursen 0,10 NOK (0,1 x GWP). Då trycks det 1 miljard nya aktier vilket späder ut befintliga ägare med två tredjedelar. Då är P/GWP ungefär 0,7 nu. Jämfört med ett tänkt försäljningspris som knappast blir högre än 0,7 finns det därmed nedsida på sisådär 50 % härifrån om det blir nyemission som man inte får vara med i.

Även om det blir en företrädesemission till alla aktieägare kommer kursen att dyka, vilket gör att det inte är särskilt attraktivt att äga aktien i nuläget. Om man ska se på historien så blev nyemissionskursen 90 % lägre än dåvarande kurs när man genomförde den stora emissionen på 375 miljoner under början/mitten av 2015. Den riktade emissionen i slutet av 2015 gjordes med betydligt lägre rabatt. Rimligt nu är någonstans i intervallet 30-90 % rabatt. Den lägsta möjliga kursen för nyemission är 8 öre, vilket är kvotvärdet för aktien. Det enda som är givet är att en nyemissionskurs kommer att ligga på all time low, vilket gör att det bara finns nedsida i att ligga kvar i aktien om det blir nyemission framöver.

I värsta fall får Vardia varken till lån, nyemission eller försäljning och då är det finito kring Q1-Q2 i år.

Ett sjunkande skepp?

Vi har alltså tiden som verkar mot Vardia. Till det kan man lägga den stora nyckelpersonflykten i Sverige som jag tidigare skrev om. Nu har även underwriting-kompetensen i Vardia i form av Rune O Arneberg slutat. En vecka innan Q4-rapporten slutade CFO Terje Finholdt vilket mot bakgrund av alla problem inte känns bra alls. Jag har mycket svårt att se någon bra förklaring till att en CFO slutar en vecka före rapport. Det är sådant man kan vänta med en vecka till. Den typen av avhopp brukar bara inträffa om det finns mer under ytan som väntar på att bubbla upp. Det kan vara så att det är något i styrelsens nya inriktning som Terje inte ville vara med om eller så är det något i siffrorna som Terje tyckte borde ha sett annorlunda ut.

Det kan såklart finnas rimliga skäl till att sluta en vecka innan årsbokslut, men det luktar fisk.

Varje gång jag tittar på Vardias balansräkning brukar jag förundras över goodwill-posten på 54 miljoner. Den borde inte finnas där, men å andra sidan ingår den inte i solvenskapitalet heller.

Sammantaget får jag känslan av ett sjunkande skepp. Även om Vardia reder ut kapitalsituationen är det frågan om de klarar sig på sikt när så mycket personal har flytt bolaget (eller möjligen fått sparken i vissa fall, om detta är inget officiellt).

Slutsatser

Av ovanstående skäl drog jag slutsatsen att sälja mina Vardia-aktier, utom en som jag behåller som en påminnelse. Jag ser mycket få skäl att äga Vardia-aktien i nuläget. Jag kommer att fortsätta att bevaka bolaget och skriva om händelseutvecklingen och det är också möjligt att jag köper in mig igen om rätt läge uppstår, vilket t.ex. skulle kunna vara i samband med ännu en nyemission, det känns skönt att så på sidan av.

Ett best case i Vardia har fortfarande en enorm uppsida, men det finns för många scenarier som innebär en alldeles för stor nedsida. Jag har tidigare underskattat nedsidan, men tror mig nu se klart. Det är möjligt att jag nu överreagerar, men i ett läge som detta avstår jag mycket hellre en potentiell vinst än sitter med och riskerar ytterligare förlust. En stor uppsida kan förblinda, men det viktigaste inom värdeinvestering är alltid att ha ett verkligt skydd av nedsidan och det saknas i Vardia i nuläget. En svag balansräkning är den största värdefällan.

Hej och tack för redogörelse. Av nyfikenhet, Hur mycket back (%) har du gått på Vardia totalt? För min egen del har jag mentalt ”skrivit av” hela innehavet och ser allt annat än noll som en bonus. Därför törs jag ligga kvar och se vad som kommer hända. Spännande blir det oavsett! Hoppas du inte är allt för tilltufsad av allas åsikter om ”ditt” case. Tycker det är strongt att släppa taget utan prestige. De som kommer med ”vad var det jag sa” kan bespara oss andra detta, tack!

Jag håller med om att det här är de relevanta problemen med Vardia och de som bör beaktas i nuläget. Däremot håller jag inte med dig om dina slutsatser gällande magnituden av problemen.

Nyemissionshotet:

Det stora problemet för oss småägare är risken för att det blir en riktad nyemission till en orimligt låg värdering. Den förra nyemissionen genomfördes med viss brådska och nära inpå en tidigare nyemission vilket man kan se som förklaringen till varför man gjorde en riktad nyemission där de institutionella investerare som tecknade aktier fick 15 % rabatt mot priset innan nyemissionen. Skulle man göra en riktad nyemission till de priser du beskriver skulle det som jag ser det vara ett direkt brott mot aktiebolagslagen då de investerare som har rätt att teckna gynnas otillbörligt vilket bör leda till en rättsprocess. En sådan rättsprocess skulle i sin tur göra bolaget de facto osäljbart vilket skulle innebära att både institutionella investerare och ledningen sitter fast med sina innehav.

Dessutom indikerar ledningens ”snåla” nyemissioner att man inte är jättesugna på att gå in med ännu mer pengar i bolaget vilket jag tror även gäller stora svenska ägare. Att göra en ren nyemission som bidrar till att man snabbt kan ta in mer pengar för att förbättra sin förhandlingsposition bör alltså vara mer rationellt än scenariot du beskriver. Det kostar mindre egna pengar för ledningen och undviker dessutom risken för långvariga rättsprocesser. Personligen skulle jag utan större problem betala min andel och i den senaste nyemissionen övertecknades den med 70 % vilket indikerar att man mycket väl kan genomföra en till.

Relationen till MBO-bolagen:

När vi hade möte med Rune och Andreas var de mycket tydliga med följande fyra punkter:

Man upprättar ett exklusivitetsavtal med försäljningsbolagen som löper på 4 år och sedan omförhandlas.

MBO-bolagen är skyddade mot ekonomisk förlust om Vardia blir uppköpt. Ersättningen går från 100 % av köpesumman (nu) till 0 % av köpesumman (om fyra år).

Affären innebär i princip ett kontrakt på att Vardias cost ratio (exklusive koncerngemensamma kostnader) hamnar omkring 17-21 % då ersättningen baseras på GWP men inkluderar både försäljning och kundtjänst.

Det finns panter som säkerställer att bolagen återgår till Vardia ASA om MBO-bolagen ej gör sitt jobb.

En snabb försäljning innebär för MBO bolagen att de får försäljningssumman + ett telefonförsäljningsbolag. En utdragen försäljning innebär att de endast får telefonförsäljningsbolaget samtidigt som de måste uppfylla krav som är gynnsamma för Vardias cost ratio. Dessutom vet vi att de anställda på Luleåkontoret sitter med en hel del aktier i Vardia. Om Andreas skulle försöka blåsa sina egna anställda (och dessutom oss), då skadar han både sin egen verksamhet och vi hamnar återigen i ett scenario där rättsprocesser eller internt kaos påverkar försäljningsmöjligheterna.

I höstas fick jag känslan av att Öresund inte tyckte att situationen var överdrivet problematisk och man gynnades även lite grann av den riktade nyemissionen (dock ej otillbörligt). Men de scenarier du målar upp kräver i båda fallen ett agerande som skulle kunna leda till långdragna juridiska processer. Antingen måste man otillbörligt gynna storägare eller också har Vardia via Rune & Andreas ljugit för oss vilket vi om så skulle vara fallet kan bevisa med anteckningar och dessutom antagligen kan få stöd för från försmådda anställda i Luleå.

Med tanke på hur försäkringsbolag lyfter fram sitt CSR-arbete tror jag att man förlorar en hel del potentiella kunder om man hamnar i en rättsprocess. Vi kan kanske inte hoppas på något fantastiskt försäljningspris, men ditt scenario kräver att flera nyckelspelare är både oärliga och irrationella på ett sätt som jag finner osannolikt.

Familjen oberoende,

Ungefär 75 % back mellan tummen och pekfingret men även största förlusten (hittills) i absoluta tal. Så en dyr lärdom! Vissa saker har jag haft fel om, medan andra saker har jag haft rätt om men utvecklingen har ändå blivit fel då de har spelat mindre roll. Det är skillnad på att ha rätt och att få rätt. I slutändan är det viktigaste att ha en process där man i genomsnitt har rätt oftare än man har fel, för då kommer man också oftare få rätt än fel. Jag har ju inte bara ägt Vardia, utan ca 20 andra bolag också där hela portföljen på totalen har gått bättre än index så i det stora hela är jag glad och nöjd ändå även om det nu blev förlust här :-)

—

Aktieingenjören,

Tack för lite mothugg :-)

Visst är det så att man hela tiden har tagit in så lite kapital som möjligt. Det är därför man har suttit på pottkanten hela tiden. Det är därför jag inte tror på idén att än en gång plocka in kapital för att driva bolaget vidare i väntan på ännu en nyemission, utan enda chansen att få ägarna att stoppa in pengar nu är om de vet att det blir snabb payback.

När det gäller MBO-bolagen har ju redan nyckelpersonalen som har köpt in sig tungt lämnat bolaget, troligen för att de känner sig blåsta. Enligt uppgifter jag har fått började Vardia AB i Sverige att sälja försäkringar åt andra bolag i princip dag 1 efter MBO:n var genomförd. Exklusivitetsavtalet gäller Vardias produkter, men Vardia saknar många produkter som man kan sälja åt andra för högre provision upp mot 30 % istället för 17-21 % och då är det inte kul att jobba för att stoppa pengar i MBO-ledningens fickor istället för i sina egna fickor till aktierna som har förlorat kraftigt i värde samtidigt som man kanske är skuldsatt för att ha köpt aktierna. Så ilska från de anställda finns det redan. Upprorsstämningen i Luleå skulle inte bli bättre om det kommer fram mer tveksamheter nu, men stämningen är redan upprörd. Om det däremot leder till att någon orkar engagera sig i en rättsprocess är tveksammare. Då tar man ännu mer ekonomisk risk mot en tveksam uppsida och att bita i det sura äpplet och knyta näven i fickan kan dessvärre vara ett realistiskt alternativ.

Avtalen med MBO-bolagen är i princip hemliga. Om det som Rune+Andreas sade till oss stämmer och de facto är inskrivet i avtalet nu kan vi inte veta. Jag har fått uppgifter om att MBO-bolagens avtal till 2019 gäller oavsett förvärv eller inte. Det innebär att de får pengarna tillbaks plus förmånliga villkor fram till 2019 vilket är ogynnsamt för en köpare. Det senare säger inte emot det förra, utan det är komplementen till ”pengarna tillbaks” som är problemet här och som kan leda till högre köpesummor om kontraktet ska köpas loss.

Frågan är vem som skulle driva på långdragna rättsprocesser. Svenska småsparare driver rättsprocess i Norge? Jag kan i och för sig se framför mig att du skulle orka engagera dig i en sådan sak =)

Jag har inte målat upp ett enstaka scenario som jag är säker på att det ska falla ut. Jag ser det som ett pussel av en hel mängd olika detaljer som tillsammans pekar på att det i princip krävs ett oproblematiskt förvärv till ett hyggligt pris för att det här ska sluta väl härifrån som småsparare.

Jag skulle nog helst minimera det egna engagemanget i en rättsprocess och tror inte det är ett särskilt sannolikt alternativ även om det finns med i worst case scenario.

Vad jag inte ser är affärslogiken i att Vardia AB skulle vilja blockera en försäljning av ”börs-Vardia” (VIG). Vardia AB kan i dagsläget sälja produkter och tjänsten skadereglering. Säljer man åt ”börs-Vardia” (VIG) får man 17-21 % i provision och säljer man åt andra kunder tjänar man mer. Om man inte uppfyller sina åtaganden mot VIG förlorar man bolaget enligt panterna.

En snabb försäljning av VIG skulle alltså för Vardia ABs ägare innebära att:

1. Man kan lösa in sina lån.

2. Man kan driva bolaget med ökad lönsamhet då man har bättre avtal.

3. Den operativa risken minskar då man kan avsluta avtalet med VIG.

4. Negativt skulle vara att försäljningsvolymen minskar.

För att fördröja processen krävs det dels att VIG har gjort ett dåligt jobb med avtalet och dels att Vardia AB bedömer att det är lönsammare att man försöker utnyttja det misstaget för att få en högre ersättningssumma som man avtalat och som minskar med ca 7,5 Mkr per år. För VIG är den stora pressen att storägare vill komma ur sina innehav vilket Vardia ABs ägare teoretiskt kan utnyttja precis som du säger. Men Vardia ABs ägare har grundare fickor än VIGs ägare och bör även ha stora ekonomiska incitament att få till en snabb försäljning. Om man t.ex. fördröjer försäljningen med 1 år samtidigt som de interna problemen eskalerar och gör bolaget mindre värt eller värdelöst av panterna, då står Vardia ABs ägare med ett lån på omkring 7,5 Mkr och ett dåligt fungerande telefonförsäljningsbolag.

Gällande mothugg tycker jag att det är skönt att ha olika åsikter i en fråga. Visa nytillkomna läsare verkar ju tro att vi är som ler och långhalm. Trots att hela vår relation från början bygger på att vi kan tolka fakta olika och diskutera det utan att börja ägna oss åt politiserande eller ovdikommande psykologiserande. Någon gång ska jag skriva om värdet på våra gamla debatter, men det här är kanske ett bra tillfälle att lyfta upp ett inlägg som Finansnovis Tweetade nyligen (http://intrinsicinvesting.com/2016/03/08/quality-companies-vs-cheap-stocks/). Jag tror knappast att man kommer att skriva inlägg om våra debatter om 50 år men det är lite kul att se hur momentum vs reversal to mean varit en central del av diskussionerna om värdeinvesteringar så länge.

Tack för en bra genomgång, Kenny.

Jag håller med om att det finns mycket som ser besvärligt ut för Vardia, men jag håller mer med Aktieingenjören när det gäller riktad NE – enligt tidigare låter det helt enkelt för riskabelt med en uppsida som dessutom förvisso är stor men som är osäker då man som sagt kan riskera bråk, rättsprocesser och liknande som omöjliggör en försäljning vilket ju är hela caset för en sådan ”plundring”.

Vidare är MBO-frågan förvisso till en del Vardias nackdel vid eventuell försäljning, men å andra sidan är det egna bolag vilket gör det ännu enklare för en köpare att klippa bort den administrationen och integrera i sin egen organisation. Om det i värsta fall kostar 50 miljoner att köpa ut dem (vilket låter orimligt med tanke på vad ni hört vid ert möte med Vardia) – so what? Det skulle kosta att göra sig av med den delen av Vardia ändå och 50 miljoner är bara fikapengar även vid ett lågt försäljningspris.

Däremot känner jag en genuin oro för att avsättningarna ännu inte är tillräckliga. Din jämförelse med andra bolag minskar inte den oron även om jag som tidigare nämnt tror att jämförelsen är mycket osäker att dra några slutsatser av. Skulle det t.ex. behövas 200 MNOK ytterligare vore det en katastrof helt enkelt, även om man skulle ”smyga” in den successivt. Men, å andra sidan kan det ju vara så att man ligger helt rätt eller t.om. lite i överkant baserat på sin profil på kundstocken och då ser det ju inte så farligt ut.

Jag undrar också varför ingen skulle vilja låna ut till vardia – man fick ju tidigare ett lån på 75 MNOK till rimliga villkor. Nu är avsättningarna 130 MNOK större än då och man ser ut att vara på vippen att börja gå med vinst, så ur en långivares synvinkel är risken på många sätt lägre nu än då.

Skulle ett konvertibel lån med företrädesrätt för befintliga aktieägare och där konvertibelägarna går före aktieägarna i ett konkurs scenario kunna vara ett alternativ? Man får nog sätta en rätt hög ränta, säg 10-12% och en rätt att konvertera till säg nuvarande börskurs 0,70 om 2-3 år. Det skulle kunna vara ett hyfsat rättvis lösning som inte skulle ge alltför hög utspädning och ingen katastrof för de aktieägare som väljer att inte stoppa in mer pengar men samtidigt lite tryggare alternativ för storägare som tvingas stoppa in stora summor igen.

@Henrik, det är ett intressant alternativ helt klart. Någon sorts preferensaktie är ett liknande upplägg. Dock kvarstår problematiken att storägarna måste skyffla in ytterligare stora summor och det är dessutom sannolikt betydligt dyrare för Vardia jämfört med ett sub ordinated loan om man sätter räntan så högt. Samt att det trots allt till viss del sker på andra aktieägares bekostnad. Men, det känns betydligt mer rimligt än plundringsalternativet.

En köpare utan egen försäljningsorganisation och som kan erbjuda egna produkter som komplement kanske inte vore fel, det finns sådana dock kanske inte de riktigt matchar Vardia gällande strategi eller geografisk marknad.

Självklart kan en ev köpare vänta ut Vardia och hoppas på att komma över portföljen ännu billigare vid ett senare tillfälle. Men det förutsätter att det bara finns en köpare. Till en låg värdering (vilket det troligen kommer att bli), borde det finnas flera bolag som är intresserade vilket i sin tur borde kunna skynda på processen. Är inte allt för ofta det finns möjlighet att komma över ett så pass stort försäkringsbestånd i Skandinavien. Men osäkerheten är extremt stor vilket återspeglar sig i aktiekursen. Baserat på de företagsförsäljningar jag haft insyn i gissar jag att det idag finns minst 4-5 intressenter som sitter och räknar på vad bolaget skulle kunna vara värt. När de är klara påbörjas budgivingen;-) Skulle även kunna vara ett större riskapitalbolag som väljer att köpa verksamheten för att stöpa om bolaget och sälja det vidare, även om jag inte tror det.

Aktieingenjören,

Affärslogiken för MBO-bolagen i en försäljning och upphävande av avtal ligger i att de får ut mer pengar från försäljningen än de får till och med 2019, diskonterat med någon lämplig ränta. MBO står knappast i vägen som en showstopper så att Vardia går i konkurs (att skjuta sig i foten verkar inte rimligt) utan MBO kan bråka om det går lagom bra för VIG och så länge det går lagom bra för VIG måste en köpare punga ut med mer än diskonterade kassaflöden 2016-2019 för att lösa ut MBO, annars hänger de kvar till 2019 vilket kanske inte är så illa heller i och för sig, men knappast optimalt.

Som jag skrev på Twitter gillar jag mothugg när de är sakliga, konstruktiva och icke-polariserande. Vilket de allra flesta kommentarer är men det finns även undantag där ute :-)

—

Jonas,

Jag vet inte om jag skulle säga att läget är så mycket bättre nu än då. Framförallt när det gäller skadeutvecklingen har man en del kvar att bevisa. De underliggande siffror som man har visat upp ser visserligen skapliga ut men det skulle kunna komma mer storskador och även avsättningar som gör att det fortfarande är ett stort hål i balansräkningen om någon synar böckerna på allvar. Det går inte att veta utan insyn i böckerna.

Jämförelsen är grov men att vifta bort den, vilket är ungefär vad jag tycker att jag gjorde tidigare, kan visa sig farligt. Vardia har mycket motorförsäkring, ungefär 50 %, vilket vid personskada har mycket lång svans (se https://www.aktiefokus.se/2014/09/om-skepsisen-mot-snabbvaxande-forsakringsbolag-del-1/). Så avsättningsproblematiken tycker jag är särskilt problematisk men det är en typisk sak som en potentiell köpare som rotar i böckerna kan bedöma och ge facit på. Om man tar det säkra före det osäkra gör man bäst i att tro det värsta, men gör man tvärtom finns det ju heller inget som bevisar att det är för små avsättningar vilket är precis vad jag skrev i mitt gamla inlägg från 2014.

—

Henrik,

Om det får räknas in i solvenskapitalet så låter det som en möjlighet som jag inte har tänkt på! Om konvertiblerna ges ut med företrädesrätt till alla ägare är det ingen som gynnas på någon annans bekostnad heller, förutom de rika som alltid gynnas på bekostnad av de fattiga såklart ;-)

—

Hansson,

Det ska nog till en våghalsig köpare för att köpa upp hela bolaget utan någon större försäkringskompetens. All försäkringskompetens sitter redan i försäkringsbolagen som kan bedöma kundstocken och lätt kan integrera allt i egna organisationen. Däremot kan det ju vara aktuellt för en internationell aktör utan närvaro i Sverige/Norge men med kompetens inom försäkringar att kliva in i Sverige/Norge via Vardia.

—

Hasse,

Om det finns två potentiella köpare blir priset högre än om det bara finns en, där är vi överens ;-) Och det finns nog flera som räknar just nu. Det hade varit ännu finare om beståndet hade hunnit komma upp i säg det dubbla. Nu blir det ett ”lagom stort” förvärv eller något i den stilen för Gjensidige, Tryg, If eller vem det nu må vara. Om det blir ett förvärv dvs. Det kan ju faktiskt sluta så illa som att ingen köper bolaget eller stoppar in pengar eller lånar ut förrän det blir konkursbo av det hela då det blir ännu roligare att priskriga från en lägre nivå.

Det verkar finnas i princip ett fåtal scenarion som får Vardia på fall som bolag/investering:

** Riktad NE på andra aktieägares bekostnad. Kanske möjlig men enligt mig och resonemang ovan känns det mindre sannolikt än andra finansieringsalternativ, åtminstone enligt mig (och Aktieingenjören m.fl.).

**Försäljning på dåliga villkor. Mycket möjligt och som Kenny går igenom ovan så sitter man ju i en ganska risig förhandlingsposition. Men, även en ofördelaktig försäljning är mycket möjligt ett lyft från nuvarande nivåer så hotet kan lika gärna ses som en möjlighet.

** Mer avsättningar krävs. Svår att bedöma sannolikhet och storlek på men en möjlig svart svan. Kan också mycket möjligt vara noll. Om det krävs mer tänker jag att eftersom det till ganska stor del är en bedömning från bolaget så skulle det kunna ökas succesivt allt eftersom finanserna tillåter det. Det skulle skjuta lönsamheten en bra bit in i framtiden men å andra sidan inte kräva kapitaltillskott. Kanske inte helt korrekt utfört, men eftersom det är en bedömningsfråga så…

** Storskador. Kommer man ens i närheten av Q3 eller Q4 så krävs högst sannolik kapitaltillskott. Så enkelt är det. Lyckas man visa vinst, positivt kassaflöde eller annat som stärker balansräkningen kan det hjälpa, men troligen inte tillräckligt för storskador på t.ex. 50 MNOK som det varit på sistone. Här tror jag ledningen avvaktar – man kommer ju om 3-4 veckor veta omfattningarna på alla eventuella storskador och även ha en god uppfattning om finansiell status, men Q1-rapporteringen är ju inte förrän i maj, så det borde helt enkelt vara möjligt att lösa finansiering via lån i det tidsglappet och då få dispens från Finanstillsynet (förhoppningsvis). Eller, vet man redan nu att det kommer behövas vilket är ganska troligt så kanske man t.o.m hinner få in det i Q1. Någon NE hinns dock inte med innan böckerna stängs, vilket ytterligare talar emot dessa varianter.

Min åsikt är att storskadorna är det största hotet på kort sikt och dessutom med hög sannolikhet. Även om man slipper storskador men går med lite förlust så är behov av nytt kapital ett faktum, så någon form av kapitalanskaffning känns extremt sannolik. Att både slippa storskador, engångskostnader, nedskrivningar, avsättningar och gå med vinst känns mindre sannolikt än att något av det faller ut till Vardias nackdel.

Så, vad tror ni om finansieringen? Ett lån på 50 MNOK låter inte omöjligt att få enligt mig och skulle på ett behagligt sätt fixa biffen, kanske t.o.m redan nu i Q1. Dock, med fördröjd lönsamhet, storskador och annan ”otur” är det möjligt att 50 MNOK inte räcker senare i Q2 – tror ni man vågar satsa på detta? Man har kanske inget val? Och vad säger ni om annan finansiering, det var intressanta synpunker hittills i både Kennys text och i kommentarer tycker jag.

Ja, än är inte lampan släckt för Vardia. Underliggande CR borde ligga på ca 95% (om man skalar bort kostnaden för den fortsatt höga försäljningstillväxten). En ev köpare borde vara bered att betala PE 5-8 vid en forcerad affär vilket ger ett värde på bolaget på minst 375-600M. Till detta kan man lägga värdet på övriga delar av bolaget. Kan tänkas att det finns en svart svan via MBO, men borde inte vara så stor att den suddar ut hela uppsidan. Men tanke på att man just paserat en revsion av FSA borde det i övrig vara ok. Så håller fortfarande fast vid min tes att bolaget borde vara värt mellan 0.3-0.7 x GWP vid en styckning,

Vad som är intressant är att återförsäkringsavtalet skall omförhandlas till 1 april. Här finns ännu en parameter att leka med. Kommer man att kunna förhandla sig till ett bättre upplägg? Man skulle faktiskt kunna höja återförsäkringsgraden till 80% under kommande 12m för att överleva ytterliggare ett tag och stabilisera verksamheten. Dock troligen en ganska dyr lösning.

Problemet i Vardia är att man idag sitter låst i en dyr kostym som man har svårt att komma ur. För att få upp lönsamheten måste man minska återförsäkringsgraden, vilket skulle krava en hel del ytterliggare kapital, vilket knappast är möjligt till dagens aktievärdering. Så någon annan typ av lösning känns mer trolig.

Jo mer återförsäkring är ett alternativ helt klart för att överleva, men med så mkt återförsäkring blir det inte mycket till vinst om man nu lyckas få en sådan för resten av året. Då har man om ett år kanske samma problem med balansräkningen eftersom det mesta av eventuellt överskott hamnat hos återförsäkrarna? Men visst, överlever man utan kapitaltillskott och dessutom kan få lite bättre villkor och stärkas lite resten av året så kanske det är ett acceptabelt, om än inte bra, alternativ.

Frågade förresten Vardia om just deras avsättningar men de kommenterar inget sådant utan hänvisar till rapporterna och bolagsstämman. Jag har tyvärr svårt att ta mig till bolagsstämman men det vore ju fantastiskt om någon av ”oss” tog sig dit! Om någon ska dit så kan vi kanske hjälpas åt att få ihop några frågor som vi kan skicka in så att de kan förbereda svar? Så, någon som ska dit?

Ett alternativ som förmodligen inte är möjligt men som jag ändå måste fråga: skulle man kunna stärka solvenskapitalet genom en fondemission? Då flyttar man ju fritt eget kapital till bundet eget kapital. Summan eget kapital är naturligtvis detsamma, men om aktiekapital (bundet) räknas högre än fritt eget kapital när man beräknar solvenskapitalet skulle ju detta vara positivt för Vardia.

Hej Kenny

Till början kan jag lite försiktigt be om ursäkt för att du är nog den enda bloggaren jag har skrivit negativa saker till på din blogg vid något tillfälle. Egentligen var det mitt eget fel. Jag har portfölj med cirka 50 bolag och har slått index över flera år. Jag är utbildad inom redovisning och brukar göra min hemläxa.

Men när du började bevaka Vardia blev jag otäckt överygad om att du var nr 1 på att förstå försäkringsbranschen som någon Messias. Vet ju att du är väldigt duktig på att räkna, att du kan branschen bra och att du läst på mycket. Så jag kände det var lika säkert som att följa Warren B eller liknande. Men så small det direkt och jag slutade på enormt minus lyckligtvis var inte Vardia mer än kanske 1,5-2 % av min portfölj men det var ändå så jävla irriterande. I början blir man ju arg på den man följt, sedan blir man arg på Vardia och slutligen blir man arg på sig själv när man smält läget.

Idag har jag som grundregel att aldrig ha mer än 10 % i en aktie, trots det så kan man få avkastning som är väldigt hög. Fråga bara Snåljåpen, Kavastu eller även jag själv. Det är en bra regel. Jag har följt över 100 ”gurus” i USA under 3-4 år och de flesta av dem underpresterar om vi jämför med svenska småbolagsfonder eller liknande så det är farligt att göra en ”Ackman”.

https://hedgemind.com/hedge-fund-managers/All

På den sidan ovanför kan du sortera på de managers med få innehav i portföljen och Gud vad det smäller i vissa kvartal. Men då de är ifrån rika familjer och ofta har en jäkla buffert så gör det inget för dem personligt men inte lika kul för deras investerare att bränna sig.

Ett mycket bra inlägg där du erkänner att branschen är lite svår, att det finns säkrare aktier och att du lärt dig något på vägen.

mvh Analysera Mera

Jonas,

Vi är helt överens om att uppsidan kan vara stor eller mycket stor, säg 2-4 x på kort tid, men om något av de dåliga scenarierna inträffar är även nedsidan stor. Ett scenario som du inte nämner är att man inte får in något nytt kapital och går under. Det behöver inte sluta så illa det heller eftersom det finns tillgångar att sälja men det blir knappast någon bra affär för aktieägarna.

Jag tycker det ska bli hyperintressant att se nästa pressmeddelande från Vardia… :-)

Jag ska inte till Norge men man skulle kunna höra med min VP-kollega Finansnovis-Love som bor i Oslo om han är intresserad av att gå dit :-)

—

Hasse,

Nej lampan är inte släckt än. Q1 är snart slut och om det kommer någon info innan rapporten blir den högintressant! Ledningen var mycket tydlig på Q4-rapporten att något ska göras och det fort, så det är en tidsfråga och inom någon månad lär vi få se vad som händer.

—

Analysera mera,

Tack för en intressant kommentar.

Jovars, lärdomar har det blivit gott om. Jag följer inte gurus särskilt mycket men lite grann. Jag har allt som oftast svårt att förstå vad de gör och varför de köper in sig i vissa bolag. Bill Ackmans storhet har jag aldrig riktigt förstått. En investerare vars tankesätt jag gillar är Mohnish Pabrai. Han har en hyggligt fokuserad portfölj, men också 10 % som max har jag för mig. Hans senaste misslyckande i Horsehead Holdings som väl är helt utraderat nu förstod jag mig aldrig på. Jag tittade på bolaget men fattade inte caset. Så är det i många bolag och så borde det vara för de allra flesta när de läser om andra personers case. Man måste göra sin egen analys och dessutom hitta sin egen stil.

Jag tror mig ha en hygglig förståelse för försäkringsbolag och försäkringsbranschen men helt uppenbart tog jag för lätt på vissa risker i Vardia som föll ut illa. Branschen är lurig men också extremt lönsam och med höga inträdesbarriärer vilket fallet Vardia visar. Vardia har varit duktiga på att ta sig in och ta marknadsandelar men det har inte räckt då det har krävt enorma mängder kapital och ett antal rejäla bakslag.

Jag köpte ju in mig i Protector kring 15-20 NOK och hade då 10-15 % av portföljen i bolaget eller nåt i den stilen. Jag har fortfarande 10 % i Protector och tyvärr har jag hyvlat bort stora delar av mitt innehav under uppgången. Det är den fina sidan av myntet med en fokuserad portfölj, att enstaka ”lyckträffar” gör underverk för avkastningen. Rent objektivt såg allt mycket bättre ut i Protector än i Vardia och jag borde aldrig ha sålt en Protector-aktie. Nästa gång jag köper ett bolag i Protectors klass (jag tror mig ha några sådana i portföljen) kommer jag inte hyvla på vägen upp och om ett bolag går upp säg 10 x och upptar 90 % av min portfölj får det vara så. Lyxproblem.

Jag själv kommer att fortsätta ha en relativt fokuserad portfölj. Jag har ca 25 bolag idag men då är 15-20 av dem delar i vad jag ser som korgar av bolag, så i praktiken handlar det om 6-8 olika investeringar. Största innehavet ligger på 20-25 % (korg, enstaka innehav 2-5 %), något bolag har 20 %, några har 10 % och några 5 %. Det är rimligt för mig. Jag skulle aldrig ha tid att följa 100 bolag. De bolag jag har en korgstrategi för följer jag hela branschen är är på så vis uppdaterad för hela branschen.

Messias är jag inte, om någon trodde det så trodde de fel, men förhoppningsvis prickar jag rätt oftare än vad jag prickar fel tack vare en i grunden sund investeringsfilosofi och tillämpning av säkerhetsmarginal men ibland blir det fel ändå. Så länge man inte gör om samma misstag om och om igen blir man bättre och bättre som investerare och det är huvudsaken.

Kan bara hålla med, Kenny har gjort ett häst jobb med att förklara hur grunderna till försäkringsbranchen fungerar. Vi kan väl alla konstatera att genom att följa hans blog har vi idag en ganska god bild av vilka punkter som skall följas upp extra noga och var de eventuella fallgroparna kan finnas. Vardia har lärt oss en hel del på gott och ont. Felet var troligen att stirra sig lite för blind på GWP i början. Finns allt för många andra paramerar som måste tas med i berkningen för att uppskatta värdet på bolaget. I slutändan är det förmågan att tjäna pengar som räknas. Med de sagt få jag säga att bolaget fortfarande är ett av de mest spännande att följa, och det skall bli intressant att se vad som händer under närmaste månaden. Vi borde skapa en bettinglista för vilket senario vi tror mest på;-)

@Hasse, Japp, har läst en del trista kommentarer på olika håll som såklart kommer nu i efterhand. Dock var det ingen som lyckades förutse vad som skulle hända, vilket även inkluderar Finanstillsynet, Vardias ledning och revisorn fram till att det inte längre godkändes, så det känns lite förmätet att påstå att Kenny misslyckats eller att ”man minsann redan då visste bla bla”.

@Kenny, jovisst, misslyckas man med kapitalanskaffning kan det vara godnatt för bolaget. Men, då ska verkligen allt misslyckas och t.ex. de som gav ut förra subordinated loan kommer i så fall troligen se hela den investeringen gå upp i rök eftersom man just är ”subordinated”. Då kan det vara ett mer attraktivt alternativ att faktiskt ge ytterligare ett lån om man tror att det gör att bolaget överlever. Men, om ett bolag är i hygglig form med rimliga framtidsutsikter i övrigt vilket är fallet i Vardia så brukar det faktiskt gå att ordna finansiering på ena eller andra sättet. Det finns helt enkelt pengar att tjäna/undvika att förlora på att Vardia överlever. Den som lever de närmsta veckorna/månaderna får se… :)

Med en ny styrelse och ny ledning lär det inte finnas några heliga kor som ej får slaktas. Är det bara Rune av insiders som sålt aktier sedan Q4 presentationen? Eller är det fler?

I don’t think others have sold anything. And Rune has over a million shares and options left.

Borde inte försäöjningstatistiken för februari släppts redan? Eller har ledningen annat att göra just nu?

Man kan ju tycka att insiders skulle göra vad de kan för att köpa så mycket aktier de bara kunde på dessa nivåer om de ser en ljus framtid. Om det kommer massiva insiderköp kan ni räkna med att jag också dyker upp i ägarlistan igen!

—

Hasse,

Espen sade på Q4-rapporten att de ska sluta rapportera försäljningssiffror så nu har de antagligen gjort just det! Varför? Motiveringen var att ”fokus skulle vara på kvalitet och att behålla kunder” istället för på försäljning framöver. Sanning eller floskel? Das weiss ich nicht. Men att det sammanfaller med rejäla försäljnigstapp i Sverige är intressant, för man hade ju velat se den fortsatta utvecklingen.

Visst hade det varit trevligt med insiderköp. Om planerna på att ”unlock value” börjat konkretiseras, t.ex. i form av ett bud från säg Gjensidige, så innebär ju det att insiders är förhindrade att köpa. Å andra sidan brukar det ju oftast vara så att kursen brukar dra iväg strax innan ett bud (på grund av läckage). Detta har dock inte varit fallet med Vardia, så det skulle i alla fall förvåna mig om det kom ett bud de närmaste dagarna. Börjar däremot kursen dra helt plötsligt så han man börja fundera.

Vad gäller publiceringen av månadsförsäljningen så tycker jag det är bra att de tagit bort den. Hela den grejen skapar ju incitament till att okritiskt jaga försäljning oavsett risk. Att publicera den informationen skickar helt fel signaler såväl internt som externt. Däremot passar det säkert bolaget ganska bra att den slutar publiceras just nu…

Vet vi vem de anlitat som rådgivare i pågående process? Gissar att Christer Karlsson är aktiv från styrelsen. Har ju erfarenhet från liknande upplägg med tennant.

Vid ev nyemission, hur stor kan den tänkas bli? Någon uppskattning?

Räknar man på Q4 har Vardia ett GWP på 900 MNOK. P/GWP är alltså 0,42 för den kvarvarande portföljen som består av den (problematiska) Danska portföljen och den mer attraktiva Norska portföljen. Det blir intressant att se hur avvecklingen av försäkringsportföljen för träbyggnader/restauranger och eventuellt även Danmark kan utvecklas. Om inte kostnaderna för avveckling blir gigantiska bör det kunna vara riktigt intressant.