Vardias ledning har följande målsättning för 2016 (läs analysen av bolaget här):

- Omsättning ca 3 miljarder NOK

- Förnyelsegrad > 85 %

- Driftskostnadsprocent, brutto < 20 % (cost ratio)

- Totalkostnadsprocent, netto < 80 % (combined ratio)

- Övertäckning mot kapitaltäckningskrav > 200 %

- ROE ca 25 %

Målsättningen är att betrakta som aggressiv. I detta inlägg tar vi oss en titt på det första målet: omsättningen. För enkelhets skull betraktas bruttopremieinkomsterna (GWP) istället. Skillnaden mellan omsättning och GWP är att i omsättningen ingår även premier sålda för nästa period. För helåret 2013 var GWP ungefär 570 MNOK medan omsättningen var 720 MNOK, alltså en skillnad på 150 MNOK. Om GWP hamnar strax under 3 miljarder kommer alltså omsättningen att pricka 3 miljarder, så vi kör igång med räkneövningen…

Nuläget

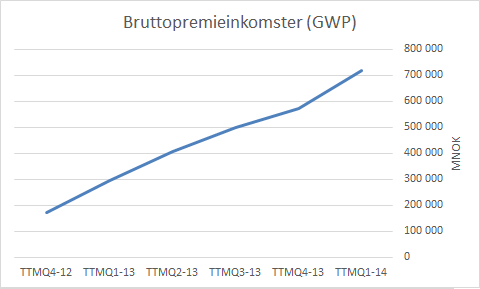

Först en titt på nuläget. Bruttopremieinkomsterna har utvecklats på följande vis (rullande tolv månader):

Ett litet hack i den annars väldigt räta linjen.

Bruttopremieinkomsterna ökade med ungefär 420 MNOK det senaste året (Q1-13 till Q1-14). Om vi antar att ökningstakten är konstant fram till Q4-2016 kommer GWP då för helåret 2016 att bli ungefär 2 miljarder NOK. Det saknas alltså en hel miljard jämfört med ledningens prognos.

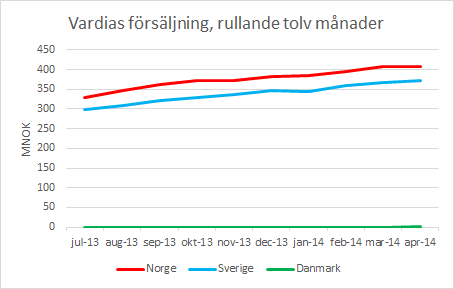

Varifrån ska denna miljard komma och är det överhuvudtaget rimligt? Vi ser på försäljningsutvecklingen fram till april-14:

Försäljningen har hela tiden ökat under det senaste året i Sverige och Norge. Ökningen har till stor del berott på ökade säljresurser även om personalen den senaste tiden har minskat något i Sverige men försäljningen har ändå fortsatt att öka. I Danmark har försäljningen precis kommit igång (april 2014). Här har vi alltså två ledtrådar till hur glappet ska täppas till:

- Försäljningsökning (eller bibehållen försäljning jämfört med nuläget) i Sverige och Norge

- Danmark kommer igång

Prognos för framtiden för att uppnå 3 miljarder NOK i GWP

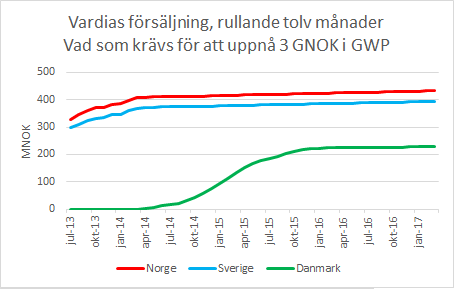

Vad jag vet finns det inga utfästelser om hur mycket krut som ska läggas på Danmark framöver men jag antar nedan att Danmark kommer upp i ungefär hälften av försäljningen jämfört med Sverige eller Norge. Då kan det se ut ungefär så här på rullande tolvmånadersbasis, samtidigt som jag också antar att Sverige och Norge ökar med 2 % per år:

Den rullande tolvmånadersförsäljningen kommer enligt dessa antaganden att uppgå till ca:

- 860 MNOK vid Q4-2014

- 1030 MNOK vid Q4-2015

- 1050 MNOK vid Q4-2016

Eftersom en försäljning ungefär enligt ovan är vad som krävs är det mycket intressant att följa den faktiska försäljningen som redovisas månadsvis. Dock är försäljningen inte allt, utan det finns fler faktorer som vi fortsätter med nu.

Nästa ledtråd till hur de tre miljarderna ska uppnås är en hög förnyelsegrad. En försäkring kostar mycket pengar att sälja här och nu, men därefter är de enda kostnaderna lite administration och skadehantering. Intäkterna rullar däremot in år efter år, så länge försäkringarna förnyas. De återkommande intäkterna är en av de allra trevligaste egenskaperna hos försäkringar ur ett investeringsperspektiv men det är också av hög vikt att kunderna är så pass nöjda att de stannar.

Enligt Vardias ledning är förnyelsegraden något högre hos kunder som har drabbats av en skada än hos kunder som inte har drabbats av en skada, vilket tyder på att kunderna som tvingas använda försäkringen faktiskt är nöjda. Kunder som inte drabbas av en skada är nöjda så länge de får betala så lite som möjligt.

Vardias mål är att 85 % av kunderna ska förnya sina premier. Detta mål har hittills uppnåtts och är en viktig del i att nå framgång. För varje procentenhets förändring av förenyelsegraden kommer skillnaden i GWP att bli ungefär 40 MNOK till 2016 givet den försäljning som visades ovan. Prickar man in försäljningen enligt prognosen ovan och har en förnyelsegrad på 85 % kommer GWP för 2016 att bli ungefär 2800 MNOK. Skulle man uppnå 90 % förnyelsegrad är man faktiskt hemma vid de tre miljarderna.

Den sista ledtråden är prishöjningar. Den som inte brukar få prishöjningar på 10 % per år på sina försäkringar räcker upp en hand! Själv fick jag exempelvis 7 % premiehöjning på en av mina försäkringar i år och 13 % på en annan.

Hur som helst, om Vardia lyckas höja priset med 5 % per år ger det en ökad GWP på omkring 200 MNOK till 2016. Lyckas man höja priserna 10 % per år ger det ungefär 400 MNOK. Prishöjningar är alltså väsentliga, precis som en hög förnyelsegrad.

Sammanfattning och känslighetsanalys

För att Vardia ska komma upp i en omsättning på 3 miljarder NOK till 2016 krävs att följande klaffar:

- Försäljningen i Norge och Sverige ökar något eller behålls åtminstone på nuvarande nivåer

- Försäljningen i Danmark kommer igång och uppgår till ungefär hälften av försäljningen i Sverige inom ett år

- Förnyelsegraden hålls hög, över 85 % vilket är ledningens mål

- Prishöjningar kan genomföras utan att förnyelsegraden påverkas för negativt

Om någon av punkterna går bra kan någon annan punkt utvecklas mindre bra. Om t.ex. Danmark går trögare än väntat kan det kompenseras av att Sverige går bättre än väntat.

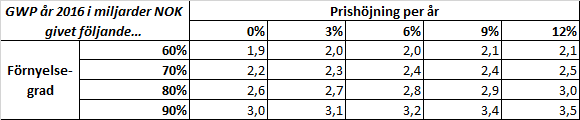

Nedan följer en känslighetsanalys. Med olika antaganden för förnyelsegrad och prishöjningar fås GWP för helåret 2016 enligt tabellen nedan. Försäljningen antas bli enligt kurvorna i figuren tidigare i inlägget. Istället för att göra en känslighetsanalys även för försäljningen kan man anta sämre förnyelsegrad och lägre prishöjningar för att få samma effekt.

Tabellen nedan visar omsättningen år 2016 i miljarder NOK givet en förnyelsegrad mellan 60-90 % och en prishöjning per år mellan 0-12 %.

Det framgår av tabellen att det viktigaste är att förnyelsegraden hålls hög. Om den är 90 % behövs inga prishöjningar. Om förnyelsegraden är 85 % (visas ej i tabellen) krävs prishöjningar på 6 % per år, vilket man förmodligen försöker få igenom. Vid stora prishöjningar på 12 % per år räcker det med 80 % förnyelsegrad.

Man kan också notera att en förnyelsegrad på låga 60 % motsvarar där man hamnar om man antar att dagens ökningstakt av GWP fortsätter. Om GWP fortsätter öka i samma takt som det senaste året kommer GWP år 2016 att vara ungefär 2 miljarder NOK.

Är det då rimligt att Vardia uppnår 3 miljarder NOK i omsättning till 2016? Det är upp till dig som läsare eller potentiell investerare att avgöra. Själv är jag försiktigt skeptisk men jag tror att om man inte klarar målet så missar man i alla fall inte allt för grovt. I nuläget pekar det mesta på att man åtminstone skjuter över 2,5 miljarder NOK.

Den 10 juni kommer försäljningssiffran för maj och det ska bli intressant att jämföra med den prognos som jag har byggt upp kring vad som krävs. Försäljningssiffran för maj-14 i min prognos är 67 MNOK. Det tror jag att Vardia överträffar med råge och då är man ett litet steg närmare de tre miljarderna.

Du kan glömma en omsättning på 3 miljarder kr. Det här är samma ledning som så sent som 18 månader sedan spådde en vinst 2013 och att vi bolaget i år skulle tjäna 87 miljoner kr. Bolagets prognoser saknar totalt verklighetsförankring. Tillväxten drivs just nu av Vardias förvärv av konkurrenter. Vardia kommer aldrig att nå 3 miljarder kr 2016 i omsättning. Inte en chans.

Tyvärr har några bra bloggar helt köpt bort sig i Vardia när man inte ifrågasätter lednings prognoser. I kursen om 24 kr per aktie finns enorma förväntningar på att Vardia skall ta sin omsättning från 750 mr per år till 3 000 mkr per år. Problemet är att den här bolagsledningen ALDRIG varit ens i närheten av att nå sina mål. Om man spår en vinst 2013/2014 och det istället bara ett par månader senare blir stora förluster så är deras nya ännu mer offensiva prognoser inget att lita på.

Vardia,

De tidigare prognoserna ger jag inte mycket för. Jag vet inte riktigt vad som slog fel men t.ex. planerade man att Danmark skulle vara i full drift (genom förvärv?) till början av 2013 – så blev det som bekant inte. Att prognoserna därefter missar grovt är inte så konstigt. Dock ger jag inte mycket för andras prognoser heller och det är därför jag räknar själv. Jag har sett många bolag vars ledningar ger mer eller mindre bra prognoser. Bäst kanske är att inte ge några prognoser alls till marknaden, så är det ingen som får se hur dåliga prognoser man egentligen gör…

Min bedömning är att en omsättning över 2,5 miljarder till 2016 verkar rimlig baserat på räkneövningen i detta inlägg. Om försäljningen kollapsar, eller om förnyelsegraden kollapsar, kommer 2,5 miljarder inte heller att uppnås. Om SE/NO fortsätter som nu och DK kommer igång hyfsat pekar allt just nu på att man fixar åtminstone 2,5 miljarder till 2016. Good enough.

Ytterligare förvärv är inte heller någon omöjlighet, snarare är det väl troligt. Förvärv lär ske helt eller delvis med aktier, alternativt med nyemission, och risken finns förstås att bolag av låg kvalitet köps. Här är ledningens stora aktieinnehav ett skydd mot vansinnesförvärv.

Hej Kenny, stort tack för analysen!

Kul att Lollands Bank nu betalar tillbaka hybridkapitalet:-)

https://newsclient.omxgroup.com/cdsPublic/viewDisclosure.action?disclosureId=612421&messageId=758962

Mvh

Förhoppningsbolag som lever på nyemissioner brukar komma med just förhoppningsprognoser som sällan eller aldrig infrias… klassiskt. Nu prisar man in sig för att ta marknadsandelar också klassiskt. Det är när man börjar höja priserna för att få lönsamhet som caset testas. Jag är skeptisk.

Kurt Svensson: Även om jag inte är den av oss som följer Vardia mest noga så håller jag inte med dig på alla sätt och vis. Alla tillväxtbolag överskattar hur mycket man kan växa och därför får man ta ledningens kalkyler som det bästa som kan ske och worst case är lite minskad försäljning. Självklart räknar man med att man ska ta marknadsandelar (för gör man inte det växer man inte snabbare än marknaden). Slutligen har vi prishöjningarna som är en standardmetod i försäkringsbranschen då alla gör det och det är så man kommer upp till att få en bra marginal.

Jag förstår dock alla dina argument, men andra sidan av myntet låter bara konstigt. Man sätter en tillväxtprognos som man vet man kan överleverera mot (kul för de befintliga aktieägarna som späddes ut av nyemissionen som då fick ett lägre pris), man tror inte man kan ta marknadsandelar fast man är små och man tänker inte höja priser fast det är ”standard”. Det blir inte helt 100 det heller!

Zen,

Då var det alltså dags! Då är det bara ett skräplån kvar från Vordingborg som vi får dras med några år till men annars ser det bra ut i Lollands, inga större överraskningar och allt enligt plan…

—

Kurt,

Om man konsekvent struntar i bolag som inte visar vinst missar man nog de värsta nitarna. Syftet med detta inlägg var att visa vad som krävs för att ha något att jämföra med framöver när försäljningssiffror och kvartalsrapporter kommer. Ju fortare man kan se att bolaget inte är med på banan, desto bättre. Än så länge finns det inget som tyder på att man kommer missa grovt enligt mina beräkningar. Notera: mina beräkningar, inte ledningens.

OK Kenny so far so good i diverse it-stjärnor sitter man också och bara räknar på omsättningsökningar.

Men när det sedan börjar bli tal om vinster spricker det ofta… Jag tycker det vore mer intressant om du kom

med en seriös beräkning av vinsterna de närmaste åren vid en rimlig utveckling. . men någon utdelning är det nog ingen idé att du räknar med det här decenniet eller…? :)

OK Kenny so far so good i diverse it-stjärnor sitter man också och bara räknar på omsättningsökningar.

Men när det sedan börjar bli tal om vinster spricker det ofta… Jag tycker det vore mer intressant om du kom

med en seriös beräkning av vinsterna de närmaste åren vid en rimlig utveckling. . men någon utdelning är det nog ingen idé att du räknar med det här decenniet eller…? :)

Ursäkta dubbelposten gick först inte att posta.

haha, gillar att du skriver kommentarer under två namn Kurt och H Börje

Klart det finns överhängande risker i Vardia men man tjänar inget på att kategorisera bort alla ”relativt” nystartade företag som går med förlust. Det handlar ju självklart om fall till fall. Överhängande risker som vinst frågan leder också som i Vardia:s fall till högre potential. Kan du inte tänka utanför boxen Kurt kommer du också missa många bra chanser. I värsta fall förlorar man lite pengar men man lär sig också otroligt mycket.

Än så länge verkar bolaget vara på banan iallafall.

Kurt/Börjesson,

Missförstå mig rätt, men jag är inget stort fan av framtidsprognoser. Ju mer man räknar i detalj, desto mer fel kommer man att få. I detta inlägg har jag därför med enkla medel tagit fram en känslighetsanalys av hur omsättningen kan se ut om 2,5 år. Mellan 1,9 miljarder och 3,5 miljarder blev resultatet och någonstans mellan 2,5-3 tror jag är det rimligaste.

Det är ingen avancerad modell, utan baseras bara på faktiskt försäljning fram till nu och antagandet att nuvarande försäljning kan bibehållas samt att Danmark kommer igång. Det är lätt att peka på var antagandena brister någonstans. Om du tror att framtida försäljning kommer att bli sämre än historisk försäljning så är det bara att anta det, men jag tror att försäljningen kommer att öka eftersom man startar upp i Danmark.

Jag kan förstås göra vinstberäkningar också (jag tycker det är kul med modeller och har inga problem med det) men jag har tänker inte göra det (i alla fall inte redovisa någon sådan än) då blir det många fler parametrar inblandade och ännu större möjligheter till fel. Det finns en fast hållpunkt att följa – vinst under Q4 – och bommar man det är vinst under Q1-15 också OK. Vinst innan pengarna tar slut, egentligen. Är glappet stort vid Q4 börjar jag oroa mig men inte innan.

Som du säger är omsättning en sak och vinst en annan. För att bedöma om vinsten är på rätt väg betraktar jag skadeprocent och omkostnadsprocent. Skadeprocenten är på väg mot nivåer som medför vinst medan omkostnadsnivåerna har en bra bit kvar. Det krävs ökad omsättning eller minskade kostnader för att nå fram. Eftersom tillväxt är den utstakade vägen kan man räkna på ungefär nuvarande kostnader vid ökad omsättning (lite ökade kostnader från Danmark) om man vill se vad som krävs för lönsamhet. Det är heller ingen svår räkneövning men det är nog bäst om man gör den själv.

Av ungefär 400 anställda jobbar ungefär 300 med sälj. Man kan räkna på det hypotetiska fallet att nyförsäljningen kapas kraftigt och bolaget övergår till förvaltning av befintlig kundportfölj. Det man kommer fram till då är att bolaget i praktiken redan är lönsamt. Det är dock bara ett hypotetiskt fall, men slutsatsen är att bolaget är olönsamt på grund av tillväxt (och till viss del liten storlek – små intäkter att slå ut fasta kostnader på). Tillväxt kostar nu men betalar sig sedan.

Utdelning är ett senare kapitel som du säger, men jämförelsen med IT-bolag köper jag inte eftersom det är olika branscher. Försäkringsbranschens egenskaper är en av orsakerna till att jag är intresserad av Vardia, men inte snabbväxare inom andra branscher.

Carl R,

Det är min slutsats också. Man bör följa bolaget noga så att man upptäcker i tid om bolaget är inne på fel spår, men just nu kan jag inte se några stora mörka moln på himlen.

”haha, gillar att du skriver kommentarer under två namn Kurt och H Börje”

Han skriver under Vardia också så tre namn :)

Uttrycker sig tvärsäkert: ”helt köpt bort sig”, ”Du kan glömma” osv.

Patetiskt!

Såga hela bolaget för att man missat en prognos är ju ett skämt.

Titta på vilka som driver bolaget och vad dom gjort tidigare

för att få en bra mycket bättre helhetsbild.

Att han skriver under en massa namn är väl det bästa beviset man kan få för att han har en dold agenda.

jF,

Ja, man måste alltid göra sin egen analys för att inte köpa andras åsikter eller dolda agendor. Jag har gjort min analys och den skiljer sig från Kurt/Börjessons analys. Någon har rätt och någon har fel. Jag kommer, motvilligt och med dålig smak i munnen, att erkänna att jag har fel om det visar sig att så blir fallet :-)

Till H Börjesson/Kurt Svensson/Vardia

Du tappar all trovärdighet när du går in här och spammar med dåligt underbyggda inlägg och med olika pseudonymer.

Med tanke på ditt första inlägg under namnet Vardia (som du skrev både här på aktiefokus samt ägamintid) så vill du bara in billigt i aktien:

”Idag köper svenskarna bort sig i Vardia. Avanza och Nordnet nettoköper 60 000 aktier och trycker upp kursen till 24 kr fastän norrmännen är beredda att sälja för under 23 kr.

Om inte Vardia hade uppmärksamats här och på aktiefokus så hade norrmännen varit bereda att sälja för 22.5 kr. Finns ingen anledning att skynda in i Vardia, håll i era pengar och sätt köpkursen till 23 kr så slipper ni köpa dyrare än norrmännen är bereda att sälja för. Finns ingen anledning att alla skall rusa in i aktien på en och samma gång. Lugna er lite med köpknappen.”

Har själv varit med om att tidningar och bloggar förstört för mig när jag vill in i en aktie och det är inte kul. Dock hjälper det inte med att spamma, det borde du förstå.

Det är verkligen beundransvärt att Kenny tar sig tid att besvara på alla kommentarer hur oseriösa de än verkar.

Mvh

Löjligt snack om dold agenda förekommer hela tiden på BS så fort någon inte får haussa ostört…

Vardiasignaturen har jag aldrig skrivit under annars lägger jag inte så stor vikt vilken signatur jag använder utan det är mest att anonym är tråkigt och lättare att svara till en signatur. Jag tycker bara att det är intressant att vara en motvikt så att skribenten får vässa sina argument lite precis som de säger att de vill.

Grabbarna på Aktiefokus är jätteduktiga men bara ryggdunkar tror jag inte de vill ha och medge att man inte bara kan köpa en aktie för omsättningstilllväxten även om det i vissa haussetider varit mycket sådant snack.

Skulle vara intressant att höra om du har nån uppfattning om solcells företaget Etrion?:)

Kurt,

Alla har sina egna agendor, inget konstigt med det. Jag har ingen aning om din agenda och du har ingen aning om jag har någon dold agenda heller :-) Däremot hör det väl till god (n)etikett att inte agera under flera olika identiteter, men det finns ju inga krav.

Ryggdunk blir vi inte gladare av, däremot konstruktiv kritik. Det man kan hoppas på efter ett sådant här inlägg där fyra punkter som måste samfungera har presenterats skulle kunna vara t.ex. ”prognosen är för aggressiv eftersom försäljningen i Danmark inte kommer att komma igång tillräckligt snabbt eftersom skillnaderna mot Norge och Sverige är X, Y och Z”. Då tillför kritiken något, men att säga att förnyelsegraden inte kommer kunna bli över 85 % (vilket den är i nuläget) eftersom en gammal prognos inte höll tillför ju inte så mycket. Om det finns fyra faktorer som är relevanta (jag kanske har missat någon) spelar det ingen roll vad någon sade förr i tiden eller vem som vann förra fotbolls-VM. Det är bara de fyra faktorerna som räknas och frågan är vad som ska få dem att klaffa eller fallera.

Vi som driver sidan ser ju förresten IP-nummer från alla som kommenterar så vilka som kommenterar under olika namn har vi hyfsat koll på. Just när det gäller Protector och Vardia finns det några stycken men en person kan ju också agera under olika IP-nummer. Hemma, på jobbet, via telefonen osv. Det spelar egentligen ingen roll, för det är ju vad som sägs som spelar roll och inte vem som säger det.

—

Zen,

Jo vi försöker att bemöta alla kommentarer så länge det finns något att bemöta :-)

—

Kenneth,

Tyvärr, har ingen uppfattning om bolaget i fråga. Erfarenheter från en tidigare koll på REC för några år sedan visar att branschen är brutalt konkurrensutsatt och det är inget jag gillar.

Nej Kenny svaret var inte riktat mot dig utan mot Zen eller vad han kallar sig. På BS:s bemöter haussare alla som ifrågasätter det minsta med just ”vad har du för agenda”. Det är ju det som för debatten och analysen framåt att det kommer in olika synpunkter även negativa. Man kan vara intresserad av företaget utan att haussa och vilja veta mera helt enkelt och då får analysskrivaren tänka till lite vilket ni ju sagt att ni vill.

Om er på Aktiefokus har jag inget negativt att säga ni svarar alltid artigt och korrekt på alla inlägg jag antar att ni uppskattar att det finns intresse för bloggen även om inte alla håller med jämnt.

Anonym/Kurt,

Man behöver ju inte ha någon dold agenda heller förstås…

När det gäller aktier kan man väl i princip vilja köpa billigare sedan (alternativt blanka nu) eller så har man redan köpt. Eller kanske blanka sedan. Jag vet inte riktigt. Det är ingen hemlighet att båda vi på Aktiefokus äger aktier i Vardia. Det riskerar förstås snedvridningar och ökar behovet av återkoppling från läsarna.

Börssnack brukar jag inte vara inne på eftersom det mesta som sägs där inte har någon relevans alls för mitt sätt att investera.

Du kan i alla fall räkna med mer inlägg om norska försäkringsbolag framöver ;-)

Till Kurt Svensson/Anonym

Det är lite kul att du hänvisar till börssnack och sedan kör med olika pseudonymer, det är ju precis vad oseriösa skribenter gör på det forumet.

Jag haussar inte Vardia, tror exempelvis att det kan ta betydligt längre tid för bolaget att nå ”breakeven” än vad ledningen prognostiserat. Tror även att tillväxten kommer vara lägre än prognos. Dock betyder detta inte att bolaget inte är köpvärt, tvärtom. Var och en får dock göra sin egen analys!

Däremot känns det som att du inte kommer med någon nyanserad bild över huvud taget, du dissar bara bolaget totalt.

Är det så att du har rätt och bolaget bara är luft, så kan du i alla fall glädjas åt att jag kommer förlora mycket pengar$$$

Mvh

Zen var har jag sagt något att bolaget bara är luft? Du verkar vara helt ur balans och klarar inte minsta ifrågasättande sök hjälp…

Det jag har sagt att i slutet på varje börscykel dyker konstigheter upp för att försvara allt högre värderingar. Det mesta talar för att vi är där nu. Precis som innan IT-kraschen

så var det efter ökad omsättning som man la ut linjalen.

I USA förekommer det allt mer och Zalando är ett annat exempel. Vinster spelar mindre roll det finns ju riskvilligt kapital i överflöd.

Vardis är väl inte bland de värsta exemplen men har ännu inte varit i närheten av att hålla någon prognos…

Min point och ni på Aktiefokus säger att ni vill ha input vilket är min enda agenda är att ni ökade risken rejält i portföljen genom att ta in Vardia istället för att öka i Protector med klart bättre risk reward. Någon riskpridning är det inte heller vad ni än säger det är inom samma bransch och samma land.

Fick du spatt nu Zen…

Till Anonym/H Börjesson/Kurt Svensson osv, osv….

Lycka till med investeringarna!

Mvh