I detta inlägg utvärderas samtliga bolag på Large Cap mot Grahams sju kriterier.

Graham var en herre som föredrog företag med en stark balansräkning. Här på Aktiefokus finns två inlägg om hans investeringskriterier som baseras på kapitel 14 i The Intelligent Investor: ett nyare inlägg och ett äldre inlägg. Läs något av dessa inlägg om du inte är bekant med Grahams filosofi!

Metodiken i denna analys är följande:

- All data baseras på nya Börsdata, som precis har lanserats. Siffror tas från årsbokslutet 2011.

- Då ett kriterium är uppfyllt så medför det ett grönt JA. Om det är gränsfall så blir det gult JA eller NEJ. Vad som är gränsfall beskrivs längre ned. Om kriteriet inte uppfylls så blir det rött NEJ.

- Investmentbolagen Hakon Invest, Industrivärden, Investor, Kinnevik, Lundbergsföretagen, Melker Schörling och Ratos är inte med i jämförelsen.

Kriterierna beskrivs nedan samt vad jag definierar som gränsfall.

Kriterium 1 – Tillräcklig storlek

Alla bolag på Large Cap kvalificerar sig i denna undersökning.

Kriterium 2 – Tillräcklig finansiell styrka

Det viktigaste kriteriet enligt Graham. Balanslikviditeten ska överstiga 2 (annorlunda uttryckt: omsättningstillgångarna ska vara minst dubbelt så stora som de kortfristiga skulderna). Dessutom så ska rörelsekapitalet (omsättningstillgångar-kortfristiga skulder) vara större än de långfristiga skulderna. Detta gäller för industribolag. För försörjningsbolag (utilities) så räcker det med att soliditeten (exklusive goodwill) överskrider 33 %.

Gränsfall (JA) definieras enligt någon av följande tre punkter:

- Balanslikviditet > 1,5 och rörelsekapital/långfristiga skulder > 1,

- Balanslikviditet > 2 och rörelsekapital/långfristiga skulder > 0,7

- Balanslikviditet > 1,8 och rörelsekapital/långfristiga skulder > 0,9

Bankerna har helt andra balansräkningar och därför får de ett gult frågetecken (?) då det krävs en separat analys för att bedöma deras finansiella styrka.

Kriterium 3 – Intjäningsstabilitet.

Bolaget ska ha gjort vinst efter skatt de tio senaste åren. Här kan ett enstaka förlustår 2002 eller saknad historik 2002 accepteras som gränsfall (JA). Ett enstaka förlustår 2003-2011 blir också gränsfall, men istället NEJ.

Kriterium 4 – Utdelningshistorik

Graham anser att bolaget ska ha delat ut pengar de senaste 20 åren, men enklast att undersöka är de tio senaste åren. Här är jag skoningslös i undersökningen och delar inte ut några gränsfall.

Kriterium 5 – Vinsttillväxt

Bolaget ska ha ökat sin vinst (treårsmedelvärde) efter skatt med minst 33 % de senaste tio åren. Här delar jag ut gränsfall-NEJ till bolag som har ökat sin vinst men inte med uppenbart mer än 33 % (data visas för tio år och egentligen behövs data från tolv år för att få treårsmedelvärden i början och slutet av perioden).

Kriterium 6 och 7 – Måttligt P/E-tal och måttligt pris för eget kapital

Graham ansåg att P/E ska underskrida 8,5+2g där g är den årliga tillväxttakten i %. Om Grahams kriterium 5 är uppfyllt så innebär det att ett P/E på åtminstone 15 anses prisvärt (motsvarande en årlig tillväxt på 3,25 % vilket ger ungefär 33 % ökning på tio år). P/E-talet i denna undersökning baseras på resultatet för 2011 istället för ett treårsmedelvärde.

Graham ansåg också att P/B ska underskrida 1,5, alternativt så kan produkten P/E*P/B underskrida 22,5 så att en högre värdering av eget kapital motsvaras av en lägre värdering av vinsten. Ett lågt pris för eget kapital kan man oftast glömma för bolag med hög avkastning på eget kapital på grund av immateriella tillgångar.

Här delar jag ut gränsfall (NEJ) för P/E mellan 15-17 och P/B 1,5-1,7.

Resultat

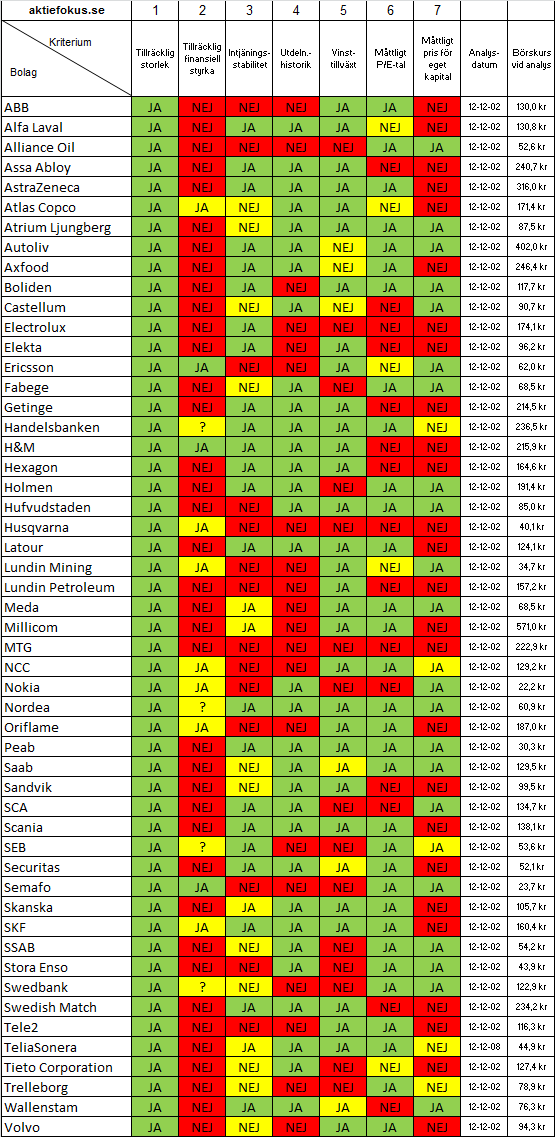

Resultatet visas i figuren nedan.

Som figuren visar och som tidigare inlägg har visat så är det bara ett bolag som uppfyller Grahams alla kvalitativa kriterier och det är H&M. SKF gör det nästan förutom ett gränsfall på den finansiella styrkan. Handelsbanken och Nordea uppfyller också alla kvalitativa kriterier om man bedömer att dessa bolag är finansiellt starka där jag har satt ett frågetecken. Lite data över antalet bolag som uppfyller respektive inte uppfyller Grahams kriterier följer:

- Kriterium 1 – Tillräcklig storlek: 51 JA, 0 NEJ

- Kriterium 2 – Finansiell styrka: 10 JA, 38 NEJ, 4 frågetecken (bankerna)

- Kriterium 3 – Intjäningsstabilitet: 27 JA, 25 NEJ

- Kriterium 4 – Utdelningshistorik: 32 JA, 20 NEJ

- Kriterium 5 – Vinsttillväxt: 34 JA, 18 NEJ.

Undersökningen visar att Grahams kriterium för finansiell styrka är svårast att uppfylla följt av intjäningsstabilitet, utdelningshistorik och vinsttillväxt.

Industrivärden och Investor?

Kvalitativ blogg och kul inlägg för övrigt.

Palle; kul att du gillar bloggen! Investmentbolagen är hopplösa att bedöma med Grahams kriterier eftersom resultatet vid redovisning enligt IFRS svänger med börskurserna i de noterade innehaven. Därför är investmentbolagen inte med, som det också står i den tredje punkten i början av inlägget. Man skulle ha kunnat kika på kassaflöde eller innehavens resultat, istället men det blir lite krångligare.

Intressant inlägg. Graham är hård men rättvis. :) Kanske dags att titta närmre på SKF?

Ja, Spartacus! Jag kommer definitivt att kika på SKF som verkar vara en pärla! Jag blir nyfiken på bankerna också men är lite oroad för bostadsbubblan.

Bra inlägg. Men när kommer fortsättningen på jämförelsen av försäkringsbolagen, jag går in och kikar här dagligen men aldrig kommer de efterlängtade uppföljnings-inläggen till det första. Jag äger själv inga försäkringsbolag och är väldigt sugen på att köpa, men vill inte missa de två sista inläggen om detta. Era analyser är överlägsna och jag vill väldigt gärna ta del av uppföljningen till försäkringsbolagen!

// Någon som har väntat sedan 21 augusti ;-)

Micke; oops! Jag gled över på en massa annat spännande efter del 1 men ska ta och skriva klart nästa del om försäkringsbolagen relativt snart då! Gjensidiges börskurs har ju stuckit iväg ordentligt och jag är själv nyfiken på om det är motiverat. Jag ska fila lite inom kort på det inlägg som är halvfärdigt men tillfälligt övergivet :-)

Hejsan !

Är ny på det här med aktier och undrar kanske en aning okunnigt. Vad är rätt pris på SKF för att de ska få godkänt ?

En toppensida har ni allt :-)

MVH: Tor

Bra genomgång, det tackar man för. Dock ser jag inte Telia Sonera någonstans, är det jag som är blind eller har den fallit bort? Tack för en bra blogg

Intressant kvalitetspost i vanlig ordning!

Också intressant att se hur ovanligt det är med en acceptabel finansiell styrka (i Grahams ögon).

Var tog TeliaSonera vägen?

Roligt inlägg! SKFs kurs verkar blivit densamma som Skanskas. För övrigt två bolag jag gillar. Latour, investmentbolag? Ngn kommentar om Alfa Laval och Ericsson. Man slås av de flesta bolagens svaga finansiering, intressant att långsiktiga vinnare som HM, IKEA och Berkshire inte tummar på reserver och krigskassa.

Tor; Grahams kriterium 6 är att P/E (treårsmedelvärde av vinsten) ska understiga 15 (eller 8,5+2g om tillväxten är högre). Kriterium 7 säger att P/B ska understiga 1,5 eller att faktorn P/B*P/E ska understiga 22,5. På sidan https://www.aktiefokus.se/graham-analyser/ har jag tittat på SKF tidigare och konstaterat att börskursen ska under 140 kr enligt kriterium 6 respektive 85 kr enligt kriterium 7. Kriterium 7 är ofta väl strängt men börskursen ska nog ner lägre än 140 kr för att bolaget ska vara köpvärt. I undersökningen tittade jag bara på 2011 års resultat vilket är betydligt högre än 3-årsmedlet.

Frihetsinvesteringen och Mama; Jag klantade bort TeliaSonera och har lagt till dem nu! De är ett försörjningsbolag (utility) och borde egentligen värderas mot ”soliditet exklusive goodwill > 33 %” som är Grahams kriterium för försörjningsbolag. Det uppfyller de nog.

Jonas; Tack tack! Förmodligen har inställningen till skuldsättning (och tillgången till billig sådan) påverkat sedan Grahams tid.

Pamela; Har rättat till SKF:s kurs. Jag baserade kriterium 6 (P/E) på börsdatas visning av P/E så det är bara börskursen som var fel i min tabell. Investmentbolagen är inte med pga svårigheter att bedöma dem, se också tidigare kommentar samt i inlägget. Sedan finns det mycket att kommentera kring många bolag som jag har valt att inte göra eftersom det hade blivit ett helt inlägg i sig :-) Ericsson uppfyller snart alla kriterier efter deras svåra år under IT-bubblan om de gör vinst ett par år till (dock med den ”lätta tolkningen” att det bara krävs tio års utdelningshistorik). Alfa Laval ser starka ut men har sämre finanser än sektorn i helhet med Grahams mått mätt.

Apropå bostadsbubbla hade BT:s orakel ett intressant alternativ http://www.borstjanaren.se/borst/borstArticleDetails/article_id/9619

Ser man sen på hur t ex SEB och Deutsche Bank påstås gjort bokföringskrumbukter för att undvika krasch samt att bankerna är etablisemangets enda födkrok(skit i oss med riktiga jobb bara) kan man föreställa sig de inte vill gå med på fler Lehman Brothers?

Tittade på SKF då jag såg den nämnas och den uppfyller nästan inga av mina visserligen snåla kriterier. Jag får med mycket generösa parametrar ett instrinct value vid 180 vilket betyder kursen bör vara vid 120 för att aktien skall vara köpvärd enligt graham 50% rabatt.

Aktien tangerar senaste 5 årens PE-snitt och man köper inte över PE 15 enligt graham.

Med Kennys mer generösa variant av instrinct value ligger det på 218 varvid gahams 50% infrias omkring 146.

Det är svårt försöka värdera bolag och förstår hur pengatryckande samt inflation omkullkastar lekmannens enkla mått. Vem vet kanske någon centralbank köper hela rubbet? Tar bara ett knapptryck fylla på kontot igen :(

Det är bara gilla läget men ropen skalla egen pengaprinter till alla ;)

Latour är med? Bra jobbat med inlägget!

Rune; Jag har inte tittat i detalj på SKF utan bara tagit ett treårsmedelvärde. När det gäller cykliska bolag så skulle jag egentligen vara försiktig med att bara ta ett treårsmedel utan istället ta ett längre medelvärde (typ femårs) eftersom det har varit extrema konjunktursvängningar det senaste decenniet. Då närmar jag mig nog din värdering… Jag blir nog tvungen att göra en ordentlig analys av bolaget helt enkelt :-)

Ove; Av de få minuter jag ägnade åt varje bolag så fick jag uppfattningen att Latour var lite speciellt och dels har mindre noterat än de andra investmentbolagen (=kurssvängningar påverkar resulatet mindre) och dels att de konsoliderar sina onoterade innehav delvis eller till fullo. Därför blir resultatet mer rättvisande än för de andra investmentbolagen. Som du ser så klarade också Latour kriterier som inget av de andra investmentbolagen hade klarat (intjäningsstabilitet framförallt).

Rune; Angående bostadsbubbla så har jag svårt att tänka mig en exploderande inflation och utan hög inflation så blir det en låångsam real nedgång. Det kan lika gärna bli som i resten av västvärlden, dvs. en krasch. Det är bara Sverige och Norge som ännu inte har kraschat (som har bubbelpriser) och ser man hur det gick i USA, Spanien eller Irland så blev det inte vackert och jag avvaktar den kommande lågkonjunkturen och ser hur det går.

Hej!

Nu finns det ett filter funktion för screener. Det kommer nog spara en del tid för dig i fortsättningen.

mvh

4020

4020; det tackar vi för! Screeners är bra grejer :-)